فهرست رو به رشد تکشاخها در حوزه رمزارز

در دنیای سرمایهگذاری سنتی، «تکشاخ (Unicorn) » اصطلاحی است که شرکتهای سرمایهگذاری خطرپذیر (شرکتهایی که روی کسبوکارهای نوپا سرمایهگذاری میکنند) برای توصیف یک استارتاپ خصوصی با ارزشی بیش از یکمیلیارد دلار بهکار میبرند. عموما این استارتاپها دارای بنیاد قوی و اغلب اوقات، مزیت پیشگامبودن هستند که به رشد سریع آنها کمک میکند و برای صندوقهایی که بهدنبال بازدهی بیشتر هستند فرصتهای سرمایهگذاری ارزشمندی تلقی شوند.

براساس گزارش کوینتلگراف، یکی از شناختهشدهترین تکشاخها اسپیس ایکس (Spacex) است که تحت رهبری ایلان ماسک (Elon Musk) اداره میشود. این استارتاپ، تولیدکنندهی خصوصیِ موشک و فضاپیما با ارزشی بالغ بر ۴۶ میلیارد دلار است. نمونهای دیگر از تکشاخها، کوینبیس (Coinbase)، بزرگترین صرافی رمزارز ایالات متحده است که درحالحاضر ارزشی در حدود ۸ میلیارد دلار دارد. درحالیکه توجه جهانیان به ویروس همهگیر کرونا، نتایج انتخابات ریاستجمهوری ایالات متحده در سال ۲۰۲۰ و پدیدهی اخیر سرمایهگذاری اجتماعی r/Wallstreetbets (نقش انجمن Wallstreetbets در وبسایت ردیت در جریان فروش استقراضی سهام شرکت گیم استاپ) جلب شده، ارزش کلی بخش رمزارز به آرامی از ۱٫۵ تریلیون دلار فراتر رفته است. علاوهبراین، درحالحاضر بیش از ۵۵ پروژه با موقعیت تکشاخ وجود دارد که ارزش کلی سهام آنها بالاتر از یک تریلیون دلار است.

حمایت اخیر افرادی همچون ایلان ماسک (Elon Musk)، مارک کوبان (Mark Cuban) و مایکل سیلور (Michael Saylor) از بیتکوین به افزایش توجهات به صنعت نوپای رمزارزها کمک میکند و در نتیجهی آن، نگاه تیزبین بخشی از سرمایهگذاران سازمانی بهدنبال چنین موضوعی معطوف میشود که بهسرعت میخواهند فراتر از بیتکوین، به سایر فرصتهای امیدوارکنندهی موجود نگاه کنند.

ارزش بازار رمزارزها (برای مشاهدهی تصویر در ابعاد واقعی کلیک کنید)

این پروژهها همچون گذشته تنها روی تبادل ارزهای دیجیتال متمرکز نیستند. برخی از پروژههای مترقی، پلتفرمهای قرارداد هوشمند، پروتکلهای مالی غیرمتمرکز (DeFi)، توکنهای خصوصی و ارائهدهندگان خدمات اوراکل (Oracle) و حتی میمکوینهای (Memecoin) طنزمحور را نیز شامل میشوند. میمکوینها آندسته از ارزهای دیجیتالی هستند که در ابتدا تنها برای سرگرمی ساخته شدند. در ادامه، شماری از پروژههای تکشاخ برتر در حوزهی رمزارزها آورده شده است. برای سازمانهایی که حضور در بازار رمزارزها را آغاز کردهاند، توجه به این تکشاخها مفید خواهد بود.

پروژههای بلوچیپ (محبوب و پربازده)

بیتکوین اولین محرک اصلی در فضای ارزهای دیجیتال محسوب میشود؛ زیرا راه را برای عرضهی سایر رمزارزها هموار کرد و با ارزشی ۹۶۱ میلیارد دلاری، نزدیک به ۶۱ درصد از ارزش کل بازار رمزارزها را در اختیار دارد. بیتکوین بهعنوان قدیمیترین فناوری بلاکچین که قدرتمندترین شبکهی استخراج میان رمزارزهای گواهی اثبات کار (PoW) را دراختیار دارد، احتمالا گزینهی اصلی برای پول جدیدی است که وارد میدان میشود و رویکرد محتاطانهای برای آغاز استفاده از آن اتخاذ خواهد شد. همچون سایر ارزهای دیجیتال پایدار که هماکنون در این صنعت حضور دارند، بیتکوین «رمزارزی درگاه» خواهد بود که ایدهها را معرفی کرده و راه را برای کاوش بیشتر هموار میکند.

یکی از اصلیترین دلایل مؤثر در رشد بخش ارزهای دیجیتال، ظهور امور مالی غیرمتمرکز بود

اتریوم (ETH) با ارزش کنونی ۲۱۸ میلیارد دلار، دومین گزینهی محتمل برای واحد پولی جدید محسوب میشود؛ زیرا پرکاربردترین پلتفرم قرارداد هوشمند است و بیشتر پروتکلهای DeFi که در ماههای اخیر محبوبیت یافتهاند از آن استفاده میکنند. یکی از پروژههای قدیمی که از چندین دوره روند نزولی بازار جان سالم به در برده و به وضعیت تکشاخ رسیده لایتکوین (LTC) است که دربرابر کارمزد بالاتر و زمانهای بلاک بیشتر بیتکوین بهعنوان جایگزینی قابل اعتماد برای انجام مبادلات شناخته میشود. سایر پروژهها شامل رمزارزهای متمرکز بر حریم خصوصیِ زیکش (ZEC) و مونرو (XMR) هستند که برخلاف بیتکوین، امکان مخفیکردن جزئیات مربوط به تراکنشها را فراهم میکنند. ارزش بازار سه رمزارز LTC و XMR و ZEC بهترتیب ۱۰٫۵، ۲٫۷۵ و ۱٫۰۷ میلیارد دلار است.

امور مالی غیرمتمرکز (دیفای)

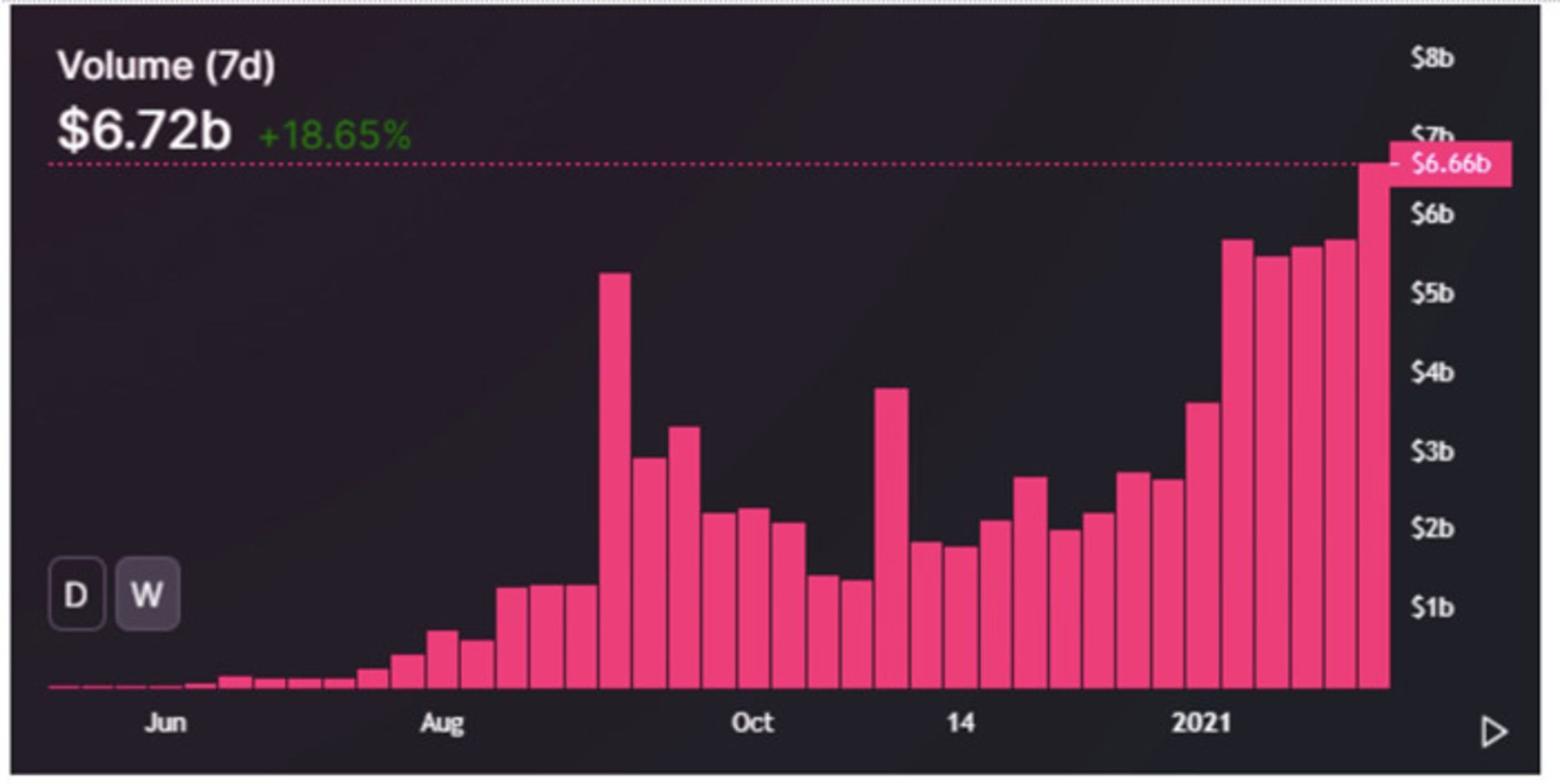

از اوایل ۲۰۲۰، یکی از اصلیترین دلایل مؤثر در رشد بخش ارزهای دیجیتال، ظهور امور مالی غیرمتمرکز بود. صرافیهای غیرمتمرکز (DEX) همچون Uniswap بهطور پیوسته رشد کردند و از یک اپلیکیشن سادهی غیرمتمرکز صرافی (DApp) به پلتفرمی گسترده برای انجام مبادلات تبدیل شدند. میانگین حجم تراکنشهای انجامشده در این پلتفرمها برای هفتروز درحالحاضر ۶٫۷۲ میلیارد دلار است؛ چنین رقمی با حجم معاملات در برترین صرافیهای متمرکز برابری میکند.

توکن نظارتی (Governance Token) صرافی Uniswap با نام UNI درابتدا هنگامی که تنها درحال توسعه بود، برای کاربرانی که بهدنبال فرصتی در این پروتکل بودند، در اپلیکیشن صرافی بهرایگان عرضه (ایردراپ) شد. بااینحال، این توکن درحالحاضر در تمامی صرافیهای متمرکز و غیرمتمرکز تبادل میشود. همچنین، این پروتکل برای اطمینان از تداوم توسعه از حمایت سرمایهگذاران خطرپذیر برخوردار شد. Uniswap با ارزش بازار ۵٫۹ میلیارد دلار و قیمت ۱۹٫۷۹ دلاری توکن آن، احتمالا عضو فهرستی است که اشخاص ناظر بر پولهای هوشمند، آن را رصد میکنند.

میانگین حجم تراکنشهای انجامشده در صرافیهای غیرمتمرکز در بازهی زمانی ۷ روز

SushiSwap، رقیب اصلی Uniswap نیز با ارزشی بالغبر ۱٫۸ میلیارد دلار به وضعیت تکشاخ رسیده است. این پلتفرم، سیستمی را ارائه میدهد که متمرکز بر اجتماع است. سیستم مذکور به خریداران توکن SUSHI امکان میدهد تا با سرمایهگذاری توکنشان علاوهبر مشارکت در مدیریت پروتکل، از کارمزدهای ایجادشده ازطریق پروتکل برای انجام معاملات سود کسب کنند.

درحالیکه صرافیهای غیرمتمرکز به تسهیل رشد DeFi کمک کردهاند، پروتکلهای وامدهی برای کل ارزش قفلشده (TVL) و مقادیر بالاتر توکن پربازده و کارا ظاهر شدهاند. TVL نشان میدهد که چه مقدار ارز دیجیتال در وامدهی دیفای و سایر بازارهای پولی قفل شده است. Aave، مِیکر (MKR) و Compound پلتفرمهای وامدهی هستند که ارزش آنها با ارزش کل قفلشده در پروتکل سنجیده میشود. درحالحاضر، در مجموع مبلغ ۱۵٫۶۳ میلیارد دلار در قراردادهای هوشمندی واریز شده است که با این پروتکلها ارتباط دارند و ارزش بازار آنها از ۲٫۱ تا ۵٫۹۸ میلیارد دلار است.

تسلط اتریوم روی DeFi همچون شمشیری دولبه است؛ زیرا افزایش ازدحام شبکه باعث میشود که هزینههای گس به شکل تحملناپذیری بالاتر برود

علاوهبر فرصتهای پربازدهی که پروتکلهای استیکینگ (Staking) ارائه میدهند، ویژگیهای مدیریتی نیز در توکنهای یادشده بحث دربارهی توسعهی آیندهی پروتکل را برای سرمایهگذاران امکانپذیر میکند. تمامی این قابلیتها سبب شده است تا سرمایهگذارن خردهپا به توکنهای حاکمیتی علاقه پیدا کنند. این پروتکلهای مبتنیبر DeFi بهاحتمال زیاد سرمایهگذاریهای بلندمدت را به خودشان جذب میکنند.

ازدحام شبکهی اتریوم که منجربه ابداعات در قراردادهای هوشمند میشود

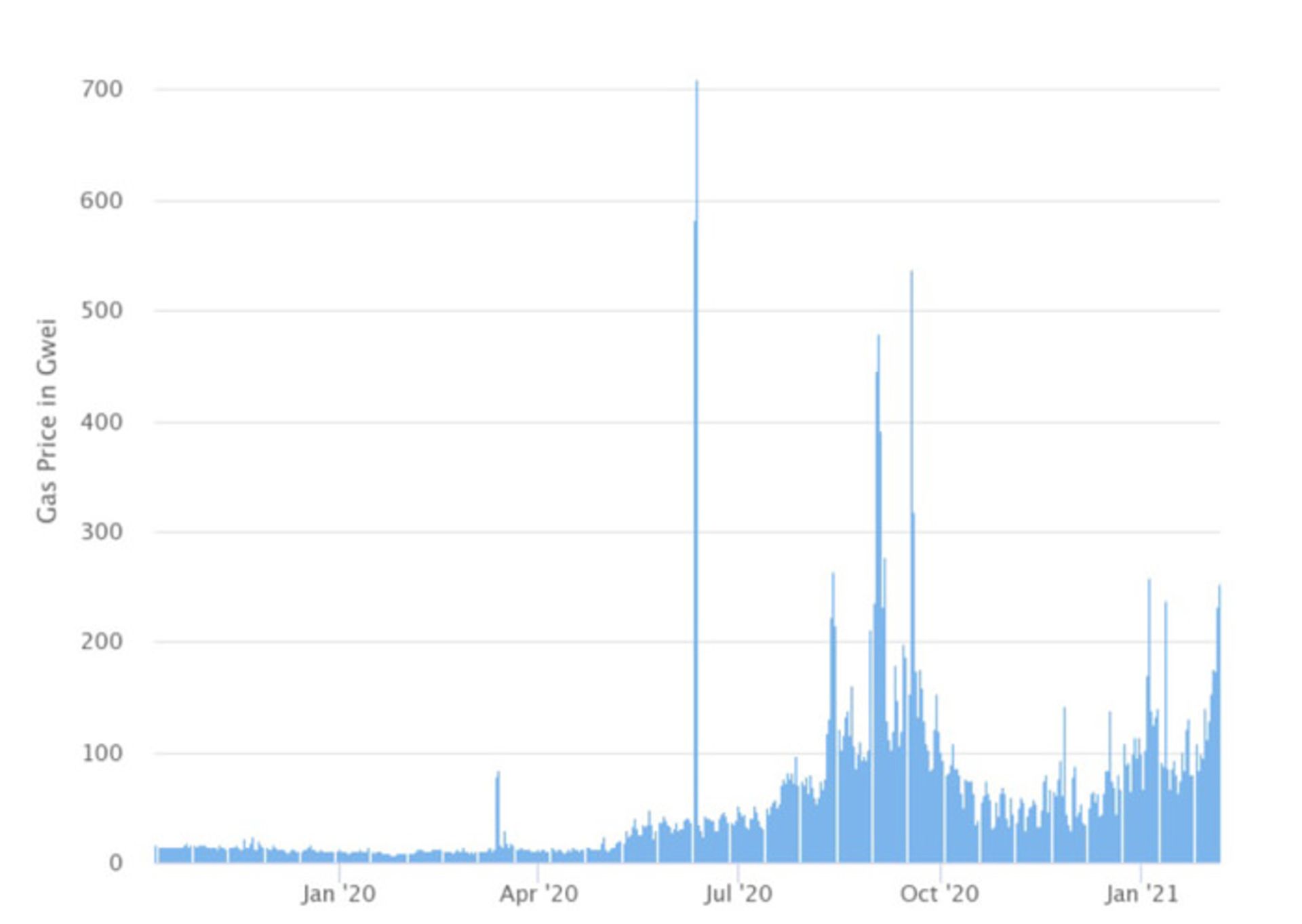

اثبات شده که تسلط اتریوم روی DeFi همچون شمشیری دولبه است؛ زیرا افزایش ازدحام شبکه باعث میشود که هزینههای گس (Gas Fees) به شکل تحملناپذیری بالاتر برود. هزینههای گس درواقع همان کارمزدهای تراکنش در شبکهی اتریوم هستند. رکوردشکنیهای اخیر در هزینههای گس در را روی سایر پلتفرمهای قرارداد هوشمند گشوده است تا نیاز به راهکارهای لایهی دوم را رفع کنند. همچنین، این رکوردشکنیها احتیاج به ارائهدهندگان خدمات اوراکل را برجسته میکند. این سرویسها میتوانند دادهها را بهصورت ایمن بین پلتفرمها جابهجا کنند.

افزایش هزینههای گس یا همان کارمزدهای تراکنش در شبکهی اتریوم در بازهی زمانی یکساله

پلتفرمهای قرارداد هوشمند نویدبخش پولکادات (DOT) و کوزاما (KSM) هستند که بهعنوان راهحلی برای ماهیت مستقل کنونی شبکههای جداگانه، قابلیت تعاملپذیری با اتریوم و سایر بلاکچینهای برتر را ارائه میدهند. با ادامهی توسعهی ویژگیهای DOT، ارزش بازار این رمزارز به ۱۸٫۸ میلیارد دلار رسیده است. باتوجهبه به اینکه ارزش کوزاما بهتازگی برای اولینبار از یکمیلیارد دلار فراتر رفته، این پروژه در باشگاه تکشاخها عضوی تازهوارد است.

کاردانو (ADA)، یکی از رمزارزهایی است که در دورهی محبوبیت پروژههای مبتنیبر روش ICO (عرضهی اولیهی کوین) در سال ۲۰۱۷ خلق شد. نکتهی جالبتوجه این است که رمزارز یادشده در هفتههای اخیر، پس از افزودن قراردادهای هوشمند به این پروتکل و اشارههای صورتگرفته به اقدامات مرتبط با DeFi در آینده، روندی صعودی در پیش گرفته است. ارزش کاردانو در حالحاضر ۱۹٫۸ میلیارد دلار است و احتمالا ادغام با دیفای به افزایش ارزش آن کمک میکند؛ زیرا ADA هنوز از نقدینگی ارائهشده در صرافیهای غیرمتمرکز استفاده نکرده است.

هنگامیکه بحث استریم ویدئوها بر بستر بلاکچین به میان میآید، تتا (Theta) از مزیت پیشگامبودن برخوردار است. همچنین، قابلیت قراردادهای هوشمند و توانایی ساخت توکنهای غیرقابلتعویض بهتازگی به این پلتفرم افزوده شده است. روز چهارم فوریه نیز، صرافی غیرمتمرکز تتا با نام Thetaswap آغازبهکار کرد.

با ورود استارتاپهای جدید به حوزهی رمزارزها و بلاکچینهای جدیدی که برای موقعیتهای خاص خلق شدهاند برای عملکرد صحیح و ادامهی رشد این حوزه، ارتباط بین شبکههای جداگانه امری حیاتی به نظر میرسد. پروژههای اوراکل نیز به همین منظور و برای ارائهی راهکارهای امن و قابلاعتماد جهت انتقال داده پا به میدان گذاشتهاند.

اوراکلها

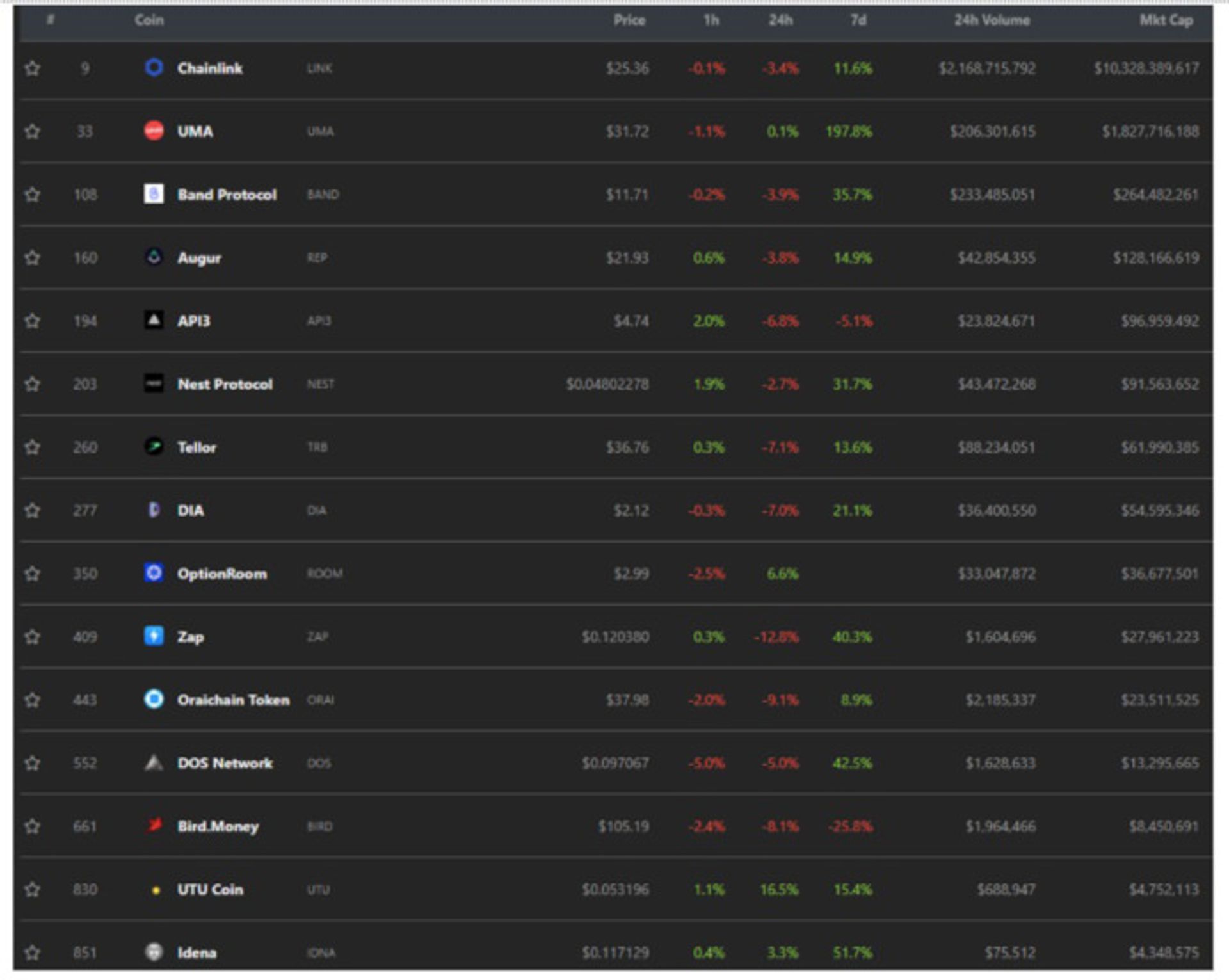

از نظر ادغامهای پروتکل و ارزیابی آن، چینلینک (LINK) برترین پروژهی اوراکل است. ارزش کنونی LINK درحدود ۱۰٫۳۷ میلیارد دلار است و انتظار میرود که ادغام اخیر این پروژه با صرافی Kraken، ارزش بازار اوراکل یادشده را افزایش دهد. درهمینحال، تازهکارهایی همچون اوما (UMA) و گراف (GRT) با شدتگرفتن روند صعودی بازار در سال ۲۰۲۱ در وضعیت تکشاخ قرار گرفتهاند. هر دو پروژه، روشهای نوینی را برای ردیابی، ثبت و انتقال دادهها توسعه دادهاند و ارزش کنونی آنها بهترتیب ۱٫۷ و ۱٫۱ میلیارد دلار است. GRT بهصورت ویژهای از نظر توسعه فعال بوده و چندین مشارکت و ادغامهایی را برای آینده وعده داده است که مسیرهای ارتباطی به DOT و بایننس کوین (BNB) را شامل میشوند.

فهرست ارائهدهندههای خدمات اوراکل و ارزش بازار آنها

بیش از ۱۲ سال قبل، بیتکوین در حوزهی تبادلات مالی پابهعرصه گذاشت و بهطور مداوم مسیر رسیدن به برتری را آنچنان طی کرد که دولتها و سیستم مالی جهانی دیگر نمیتوانند از آن چشمپوشی کنند. اکنون که موسسات، سرمایهگذاری روی بیتکوین و اتریوم را آغاز کردهاند وقت آن است تا نگاهِ چهبسا دقیقتری به خدماتی داشته باشند که اکوسیستم نوظهور بلاکچین ارائه میدهد. دایرهی شرکتهای تکشاخ احتمالا وسیعتر میشود و با نظر به اینکه دیفای هنوز در مرحلهی بسیار ابتدایی رشد است، ارزش این پروژههای تکشاخ بسیار بیشتر خواهد بود.

این مقاله حاوی توصیه یا پیشنهاد اقتصادی زومیت نیست. خطر از دست دادن سرمایه در هر سرمایهگذاری وجود دارد و سرمایهگذار باید پس از مطالعه و تحقیق، تصمیم نهایی را خود اتخاذ کند و مسئولیت تبعات آن را بر عهده بگیرد.

نظرات