بیت کوین زیر ذره بین؛ رمزارز چرا و چگونه متولد شد؟

رمزارز یا ارز دیجیتال نامهایی هستند که در سالهای اخیر بسیار از آن شنیدهایم. بیت کوین واحد پولی است که با وعدهی رهایی از سیستمهای دست و پاگیر و بعضا بحرانساز متمرکز مالی متولد شده است. باتوجه به ارائهی تعرایفی گنگ و سخت، تصمیم گرفتیم تا با تهیهی مجموعهی مقالاتی در زومیت، نگاهی به بیت کوین و آنچه که در پس پردهی این نام نهفته، داشته باشیم.

بیشتر بخوانید: اصطلاحات تخصصی ارز دیجیتال

برخی بیت کوین را روشی برای رهایی از سیستم متمرکز مالی میدانند

شاید سادهترین تعریف از بیت کوین، تشریح آن بهعنوان یک واحد پول رمزنگاری شده و مجازی باشد که از امنیت بالایی برخوردار است. بیت کوین را باید فرزند خلف اینترنت و فناوریهای روز بدانیم. بسیاری بیت کوین را واحد پول آینده میخوانند. شماری نیز این واحد پول را روشی برای رهایی از سیستم متمرکز مالی میدانند که مسبب بسیاری از بحرانهای مالی و عدم مدیریت صحیح پول در اقتصاد است. این افراد ظهور بیت کوین را به فال نیک گرفته و استفادهی گسترده از آن را پایانی بر سلطه، رکود و نابرابری میخوانند. اما به واقع بیت کوین چیست؟ چه کسی آن را خلق کرده و این واحد پولی چگونه قادر است در برابر تقلب، هک و نفوذ، بهسادگی تعاریف ارائه شده از آن مقاومت کند؟ چرا بیت کوین برتر از سیستمهای پولی کنونی است؟ در این سیستم از چه روشی برای تبادل پول استفاده میشود؟ اقتصاد حول بیت کوین چه وضعیتی دارد؟ آیا بیت کوین تنها رمزارز است یا واحدهای پولی دیگری با الهام از فناوری بیت کوین ایجاد شدهاند؟

سوالات مطرح شده تنها بخشی از پرسشهایی است که شاید با شنیدن نام بیت کوین در یک ذهن کنجکاو ایجاد شوند. تلاش برای پاسخ به سوالات فوق در کنار تعاریف گنگ و بعضا گیج کننده در وب فارسی ما را بر آن داشت تا مفهوم بیت کوین را در مجموعهی مقالاتی از جنبههای مختلف بررسی کنیم. البته باید به این نکته اشاره کنیم که امروزه بیت کوین تنها رمزارز نیست، هرچند اولین، شناخته شدهترین و با ارزشترین رمزارز است، از اینرو گفته در این مقاله به بررسی فناوری رمزارز در کنار معرفی بیت کوین میپردازیم. در زومیت، بیت کوین را از جنبههای مختلف مورد بررسی قرار داده و در انتها نگاهی به افراد تأثیرگذار دخیل در این پروژه و در راس آنها ساتوشی ناکاموتو خواهیم داشت.

در بخش اول سعی میکنیم تا چرایی ایجاد بیت کوین را با بررسی نقاط ضعف سیستمهای مالی کنونی مورد بررسی قرار دهیم. همچنین در این بخش نحوهی تولد این سیستم را مورد بررسی قرار میدهیم. بخش دوم به مفاهیم فنی و تشریح فرایند عملکرد بیت کوین اختصاص دارد. در این بخش سعی میکنیم تا فرایند انتقال پول، تولید سکهی جدید و واقعیتهای ریاضی در مورد بیت کوین را مورد بررسی قرار دهیم. در بخش سوم به کنکاش زیر نقاب ساتوشی ناکاموتو پرداخته و گمانهها و ادعاهای مطرح شده در رابطه با هویت واقعی ناکاموتو را بررسی میکنیم. نهایتا در قسمت چهارم، نگاهی به اهمیت بلاک چین، هستهی اصلی فناوری بیت کوین و تأثیر آن روی سایر حوزهها خواهیم داشت.

نگاهی به مشکلات نظام پولی جهان

امکان انتقال پول در لحظه و بدون پرداخت عوارض بدون نیاز به شناسایی کاربر، تنها مزیت بیت کوین نیست

کافی است تا گشتی در اینترنت زده و شماری از مطالب منتشر شده در تشریح بیت کوین را مطالعه کنید، نقطهی مشترکی که اغلب مقالات و مطالب منتشر شده در مورد بیت کوین به آن اشاره میکنند، رهایی از مشکلات سیستم پولی کنونی مورد استفاده در صورت مهاجرت به سمت بیت کوین است، اما تقریبا در هیچ یک از موارد، اشارهای به نواقص موجود در سیستم پولی کنونی نمیشود. شاید از جملهی مواردی که در بسیاری از نوشتهها تأکید بسیاری روی آن شده، سهولت انتقال بیت کوین از شخصی به شخص دیگر در بعد جهانی است، چراکه با استفاده از بیت کوین میتوان مبلغ دلخواه خود را در تنها در چند دقیقه فارغ از نزدیک یا دور بودن شخص مورد نظر، به حساب وی واریز کرد و برای این واریز نیز درصدی از میزان واریز شده به نام کارمزد یا موارد دیگر کسر نخواهد شد. اما انتقال ساده و بدون دردسر پول تنها قابلیت بیت کوین نبوده و تنها ضعف سیستم پولی کنونی نیست، بلکه فاکتورهای بسیار مهمتری وجود دارند که انتقال پول بدون عوارض در کنار آنها رنگ میبازد. بهتر است به بحث اصلی خود بازگردیم که بررسی مشکلات موجود در سیستم پولی کنونی مورد استفاده در دنیا است. بهنظر نگارنده، بررسی همین مشکلات نقش پررنگی در درک اهمیت بیت کوین دارند. حتی با بررسی نظام پولی جهان میتوان حدس زد که چرا بیت کوین در چند سال اخیر ظهور کرده و بسیار مورد توجه قرار گرفته است. با بررسی نظام پولی میتوان نتیجه گرفت که آیا بیت کوین زادهی ذهن یک هکر علاقمند بوده یا احساس نیاز باعث تولد آن شده؟ حتی میتوان گمانههایی نیز در خصوص چرایی ناشناس بودن خالق بیت کوین مطرح کرد. برای درک بهتر نظام پولی بهتر است در ابتدا شماری از مفاهیم را تعریف کنیم.

پول (Money) یا ارز (Currnecy)؛ تفاوت چیست؟

پول از جملهی عناصر زندگی بشر است که قدمت آن به چندین هزار سال میرسد. پس از آنکه داد و ستد به یکی از ارکان زندگی بشری تبدیل شد، بشر همواره بهدنبال راهی بود تا معاملات خود را سر و شکل منظمتری بدهد، چراکه مبادلهی کالا به کالا بعضا پاسخگوی ظرفیت رو به افزایش مبادلات نبوده و از این رو رفته رفته مفهوم پول در جوامع بشری جا افتاد. بشر ابتدا مواد و عناصر مختلفی را برای استفاده بهعنوان یک میانجی برای مبادلات مورد استفاده قرار داد. استفاده از گندم یا سایر مواد در برخی دورههای زمانی ثبت شده، اما رفته رفته بشر به این نتیجه رسید که باید از عنصری بهعنوان پول یا میانجی برای انجام معادلات استفاده کند که پنج ویژگی اصلی داشته باشد. این پنج ویژگی که برای گفته عنوان پول باید برقرار شوند، شامل قابل حمل بودن، ماندگاری، تقسیم پذیری، برابری مشخصات تمام اجزا و حفظ ارزش در طول سالیان مختلف است. بشر در طی قرون متمادی به این نتیجه رسید که طلا و نقره تمام ویژگیهای تبدیل شدن به پول را دارند و از این رو اولین سکههای ضرب شده در چند هزار سال گذشته، با استفاده از طلا و نقره بود. ورود سکههای ضرب شده از طلا و نقره به برخی کشورها باعث شد تا رونق اقتصادی ایجاد شده و وضع معیشتی مردم بسیار بهبود یابد. از جملهی این کشورها میتوان به روم باستان اشاره کرد که رونق اقتصادی منجر به ایجاد تحولات سیاسی و فرهنگی شده و باعث شد تا این امپراطوری به پیشرفتهای خارقالعادهای دست یابد.

آنچه که امروز بهعنوان پول مورد استفاده قرار میدهیم، به واقع پول نیست، چراکه تمام پنج ویژگی گفته پول به یک میانجی معاملاتی را ندارد

اما آنچه که امروزه برای خرید کالا، خدمات و پرداخت هزینهها مورد استفاده قرار میدهیم، پول نیست، چراکه تمام پنج ویژگی اشاره شده در بالا، در مورد اسناد کاغذی که امروزه در تمام جهان مورد استفاده قرار میگیرد، صادق نیست. شاید از خود بپرسید که دلیل این موضوع چیست؟ پاسخ این سؤال بسیار ساده است؛ تمام وجههای رایج مورد استفاده در کشورهای جهان، بدون پشتوانه هستند. شاید این پاسخ در ابتدا دور از ذهن و غیرمنطقی بهنظر برسد، درواقع بسیاری از شنیدهها و باورهایی موجود در ذهن اغلب مردم جامعه حکایت از این دارد که پول با پشتوانهی طلا چاپ میشود، درحالیکه پس از سال ۱۹۷۱ تمام واحدهای پولی وابسته به دلار که یک ارز جهانی است، بدون پشتوانه چاپ میشوند. این موضوع در مورد ریال ایران نیز صادق است. اما چاپ اسکناس و ضرب سکهی بدون پشتوانه به چه معنی است و چرا باید میان پول و وجه رایجی (money VS Currency) که این روزها مورد استفاده قرار میگیرد، تفاوت قائل شد؟ پاسخ در عدم برقراری تمام پنج شرطی است که در سطرهای بالا در مورد آن توضیح دادیم. اسکناس و سکههایی که بدون پشتوانه چاپ یا ضرب میشوند، قابلیت حفظ ارزش خود را ندارند؛ شاید این دلیل برای شما بسیار ملموس باشد، چراکه ارزش وجه رایج در کشورمان نیز در سالهای اخیر بسیار کاهش یافته و با نگاهی طولانی مدت میتوان دید که این کاهش ارزش در سالهای متمادی اتفاق افتاده و شدت آن در چند سال اخیر بسیار بیشتر بوده است. کاهش ارزش وجه رایج تنها در مورد کشورمان نبوده و این موضوع گرییان اقتصاد جهانی و به بیان بهتر تمام اقتصادهای دلار محور را گرفته است، بطوریکه ارزش دلار آمریکا بهصورت میانگین در هر سال ۲ درصد کاهش پیدا میکند. پس نتیجه میگیریم که اغلب واحدهای پولی و وجههای رایجی که در کشورها مورد استفاده قرار میگیرند، پول نیستند، چراکه پنجمین و مهمترین فاکتور تبدیل شدن به پول که همان حفظ ارزش است، در هیچ یک از واحدهای پولی، مخصوصا دلار وجود ندارد. اما دلیل این موضوع چیست؟ در ادامه به تشریح این موضوع و چرایی چاپ پول بدون پشتوانه پس از سال ۱۹۷۱ خواهیم پرداخت.

ظهور تا سقوط یک نظام پولی

بهنظر شما در طول دوران حیات بشر چه تعداد واحد پولی متولد شده و از بین رفته است؟ آیا بشر از ابتدای ورود پول و یک میانجی برای تسهیل معاملات از یک نظام پولی واحد تبعیت کرده؟ در طول هزاران سال از حیات بشر روی کرهی زمین، بیش از چند صد واحد پولی متولد شده و بنا به دلایل متفاوتی از بین رفتهاند. جنگ و پایان دوران سلطنت یک خاندان را میتوان دلیلی بر پایان یک واحد پولی خواند، اما از منظر اقتصادی دلایل دیگری نیز در این ماجرا دخیل است. مایک مِلونی، یکی از اقتصاددانانی است که ظهور تا سقوط سیستم پولی را به هفت مرحله تقسیم کرده است. این هفت مرحله به ترتیب شامل موارد زیر است:

- استفاده از طلا یا نقره و ضرب سکه با استفاده از این عناصر با ارزش

- توسعهی اقتصادی و پیشرفت جامعه از منظر اقتصادی، فرهنگی و سیاسی

- پیدایش انتظارات سیاسی و ایجاد ارتش

- استفاده از ارتش برای کشورگشایی که ناشی از وفور منابع و قدرت اقتصادی است

- تحمیل هزینههای جنگ و کاهش سهم طلا و نقره در چاپ پول (آغاز چاپ پول بدون پشتوانه)

- ایجاد تورم و افزایش قیمت کالاها در اثر چاپ پول بدون پشتوانه

- افزایش قیمت طلا و نقره و سقوط واحد پول

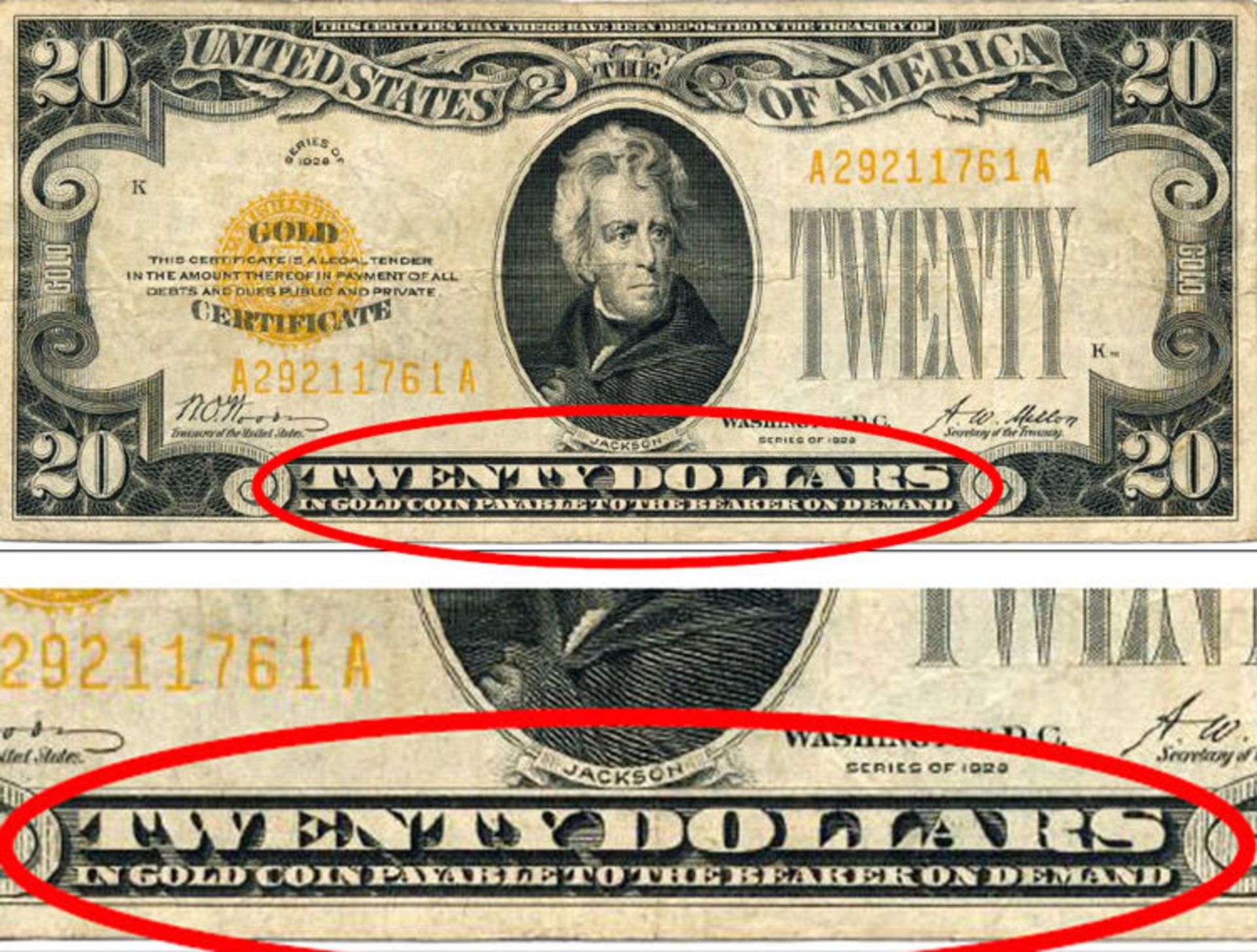

در طول تاریخ بسیاری از کشورها و امپراطوریها با طی مراحلی که در بالا به آن اشاره کردیم، راه سقوط را در پیش گرفتهاند. البته روزبهروز مدل تبعیت از این مدل تغییراتی را به خود دیده است. در دوران باستان خبری از چاپ اسکناس نبوده و برای مثال رومیان در مرحلهی پنجم که حاکی از کاهش میزان سهم طلا و نقره در فرایند چاپ پول یا به قولی چاپ پول بدون پشتوانه است، رفته رفته میزان مس مورد استفاده در سکههای خود را افزایش دادهاند که این روزها با چاپ اسکناسهای کاغذی بدون پشتوانه نمود پیدا میکند. البته بهتر است به این نکته اشاره کنیم که اسکناسی که تعهدی برای برابری آن با میزان مشخصی از طلا باشد، ارزشی برابر طلا یا نقرهای که آن را پشتیبانی میکند، دارد، پس نمیتوان تمام اسکناسهای مورد استفاده در تاریخ را بدون پشتوانه عنوان کرد. برای مثال روی ۲۰ دلاریهای چاپ شده پیش از منقضی شدن پیمان برتون وودز، عبارتی ثبت شده که پشتیبانی سکهی طلای ۲۰ دلاری از این اسکناس را یادآوری میکند.

مصداق بارز طی هفت مرحلهی فوق در عصر جاری را نیز در ادامه تشریح خواهیم کرد. نظام پولی کنونی جهان، عمری ۱۴۰ ساله دارد. در اولین روزهای سال ۱۸۸۰ میلادی، استفاده از طلا بهعنوان پشتوانهای برای پول کاغذی مورد استفاده قرار گرفت. در آن زمان، یک اسکناس ۲۰ دلاری آمریکا از طریق یک سکهی طلای ۲۰ دلاری پشتیبانی میشد. یعنی امکان مراجعه به بانک و مطالبهی سکهی بیست دلاری با پرداخت اسکناس ۲۰ دلاری وجود داشت. همانطور که پیش از این نیز اشاره کردیم، رونق اقتصادی ایجاد شده باعث شد تا بشر از نظر اقتصادی و فرهنگی پیشرفتهایی را به خود ببیند تا اینکه آتش جنگ جهانی اول روشن شد. در خلال سالهای جنگ جهانی اول و دوم، آمریکا به واسطهی اینکه از میدان نبرد فاصلهی زیادی داشت، نفع زیادی برد. باتوجه به اینکه توجه صنایع اغلب کشورهای اروپایی به تولید جنگ افزار معطوف شده بود، آمریکاییها در ازای دریافت طلای دولتهای اروپایی، به صادرات اقلام مورد نیاز اروپاییها پرداختند و روزبهروز به طلای ذخیره شده در خزانهداری آمریکا افزوده شد؛ در پایان جنگ جهانی دوم، آمریکا بیش از دو سوم از کل ذخایر طلای جهان را مال خود کرده بود. البته در ماههای پایانی جنگ جهانی دوم، آمریکا نیز وارد نبرد شد که همین موضوع باعث شد تا آمریکاییها نیز درگیر چاپ پول، بیش از ارزش واقعی طلای موجود در خزانهی خود شوند که نهایتا این موضوع ارزش هر ۵۰ دلاری را معادل یک سکهی طلای ۲۰ دلاری کرد.

از زمان ملغی شدن قرارداد برتون وودز، تمام وجههای رایج مبتنی بر دلار، بدون پشتوانه هستند

در پایان جنگ جهانی دوم، سران کشورهای مطرح جهان که بالغ بر ۴۲ کشور بودند، گرد هم آمدند تا سر و سامانی به نظام پولی جهان دهند. در پایان این گردهمایی، سیستم برِتون وودز (Bretton Woods) در کنار دو نهاد جهانی صندوق بینالمللی پول و بانک جهانی ترمیم و توسعه متولد شدند. به زبان ساده، سیستم برتون وودز یک نظام پایه طلا-دلار بود. بدین ترتیب که تمام ارزهای جهانی براساس دلار پشتیبانی شده و دلار نیز براساس طلایی که آمریکا ذخیره کرده بود، پشتیبانی میشد. آمریکا به پشتوانهی طلایی که بیش از طلای جهانی بود، دلار چاپ میکرد و سایر ارزهای جهانی نیز توسط دلار آمریکا پشتیبانی میشدند. سیستم برتون وودز تا میانههای دههی ۶۰ میلادی به خوبی پاسخگوی نیاز نظام پولی جهان بود. رشد پرشتاب اقتصاد جهانی در مقایسه با افزایش محدود قیمت طلا، باعث شد تا نگرانیهایی در میان کشورهای اروپایی ایجاد شود. براساس سیستم برتون وودز، آمریکا متعهد بود تا در قبال دریافت دلار، میزان طلای تعیین شده را به کشورهای اروپایی و نهادهای رسمی مالی بازگرداند. در میانههای دههی ۶۰ میلادی، شارل دوگل، رئیس جمهور فقید فرانسه، با ایراد یک سخنرانی بحث بازگرداندن طلا در قبال تحویل دلارهای موجود در صندوق ذخیرهی کشورهای اروپایی را مطرح کرد. به این ترتیب بسیاری از کشورها با بازگرداندن دلارهای آمریکا، خواستار دریافت طلایی شدند که در اختیار آمریکا بود. این روند تا آگوست ۱۹۷۱ ادامه داشت تا اینکه ذخایر طلای آمریکا به نصف کاهش یافت و در راستای توقف این روند، ریچارد نیکسون، رئیس جمهور وقت آمریکا بهصورت یک طرفه، سیستم برتون وودز را لغو کرد. از همین زمان، دیگر دلار توسط طلا پشتیبانی نشده و سایر ارزهای جهانی که به واسطهی پشتیبانی شدن از سوی دلار، پشتوانهی طلا داشتند، به یکباره به پول بدون پشتوانه تبدیل شدند.

چاپ بدون پشتوانه پول در کنار سیستم ذخیره کسری مورد استفاده در بانکها بهمعنای افزایش نقدینگی و نهایتا ایجاد تورم است

چاپ پول بدون پشتوانه بهمعنای افزایش نقدینگی است. در اقتصاد، افزایش نقدینگی رابطهی مستقیمی با افزایش تورم دارد. در کنار چاپ پول بدون پشتوانه توسط دولت، سیستم بانکداری نیز نقش بسیار تعیین کنندهای در افزایش نقدینگی دارد. یکی از روشهایی که به روشی دیوانهوار به افزایش نقدینگی در جامعه دامن میزد، سیستم بانکداری ذخیره کسری که این روزها در اغلب کشورهای جهان اجرا میشود. در سیستم بانکداری ذخیرهی کسری، بانک مجاز است تا تنها بخشی از سپردهی مشتری خود را بهصورت فیزیکی نگهداری کند. هر چند مشتری مبلغ واریز شده را در حساب خود مشاهده میکند، اما بانک تنها بخشی از این پول را بهصورت فیزیکی در اختیار دارد. بانکها برای افزایش درآمد خود، با حفظ بخشی از سپردههای کاربران، باقی مانده را بهصورت وام در اختیار مشتریان دیگرشان قرار داده و از سود حاصل از بازپرداخت وام کسب درآمد میکنند. بهتر است این سیستم را با مثالی عنوان کنیم تا درک آن راحت باشد.

حالتی را در نظر بگیرید که در آن نرخ ذخیره ۱۰ درصد باشد. در این حالت بانک در هر زمان تنها ۱۰ درصد کل مبلغ سپردههای مشتریانش را نگه میدارد. از این رو اگر ۱۰ میلیون تومان در بانک واریز شد، این مبلغ میتواند طی ۵۰ مرحله وام به ۹۹٫۵۴۰٫۰۰۰ تومان تبدیل شود. این افزایش بهصورت زیر است. در مرحله اول به دلیل نرخ ذخیره ۱۰ درصد بانک یک میلیون تومان را نگه داشته و ۹ میلیون تومان را وام میدهد. مشتری که وام گرفته، به احتمال زیاد این پول را برای خرید کالایی مصرف میکند. فرد دوم که این پول را دریافت میکند، به احتمال زیاد این پول را در بانک دیگری واریز میکند. در بانک دوم نیز به دلیل اینکه نرخ ذخیره ۱۰ درصد است از این ۹ میلیون تومان ۹۰۰٫۰۰۰ تومان نگه داشته شده و ۸.۱ میلیون تومان وام داده میشود. این چرخه همینطور ادامه مییابد تا جایی که ۱۰ میلیون تومان اولیه تبدیل به ۹۹٫۵۴۰٫۰۰۰ تومان میشود. درواقع سیستم بانکداری ذخیرهی کسری باعث شده تا حجم نقدینگی ۱۰ برابر بیشتر شود. البته هیچ یک از مشتریان اطلاعاتی از روند پشت پرده نداشته و همگی اعداد مورد نظر خود را در زمان کنترل حسابهایشان میبینند. البته در صورتی که تمام مشتریان بانک، بهصورت همزمان بخشی از موجودی خود را از بانک طلب کنند، به دلیل نگهداری کسری از موجودی، بانک وارد بحران میشود که البته با وجود بانک مرکزی در تمام کشورها، این موضوع نیز تا حدودی حل شده است.

نمونهای روشن از نتیجهی سیستم ذخیره کسری، بحران مالی ۲۰۰۷/۲۰۰۸ آمریکا است که به واسطهی بهرهگیری از دلار بهعنوان یک ارز بینالمللی، این کشور بحران مالی خود را به تمام کشورها صادر کرد. ارائهی وامهای بی حد و حصر توسط بانکهای آمریکایی و هجوم مردم به بخش مسکن، حبابی اقتصادی را در این کشور ایجاد کرد که انفجار این حباب نتیجهای جز از بین رفتن ۳۰ میلیون فرصت شغلی در آمریکا نداشت. البته آمریکا با تبدیل کردن دلار به یک ارز بینالمللی، بحران و تورم خود را به تمام کشورها صادر میکند. دلیل اینکه در زمان ایجاد بحران اقتصادی اغلب کشورهای جهان با بحران اقتصادی روبهرو میشوند، دلار محور بودن تمام اقتصادها است.

از مکتب اقتصاد اتریش تا نظام پولی بریکس؛ راهحل چیست؟

مطالعه در مکاتب اقتصادی مختلف نشان از این دارد که شماری از این اقتصاددانها وجود این مشکل را در چند دههی گذشته پیشبینی کردهاند. برای مثال میتوان به مکتب اقتصادی اتریش اشاره کرد. از جملهی نظریه پردازانی که پایان نظام پولی بدون پشتوانه مخصوصا نظام کنونی را پیشبینی کردهاند میتوان به هایک، میزس و میلتون فریدمن اشاره کرد.

میلتون فریدمن از جملهی اقتصاددانانی است که در دههی نود میلادی و زمانیکه اینترنت در اولین روزهای توسعهی خود قرار داشت، ظهور پدیدهای نظیر بیت کوین را پیشبینی کرده است. همانطور که اشاره کردیم، وی یکی از نظریه پردازان اقتصادی است که به اصول مکتب اقتصادی اتریش اعتقاد داشته و بکارگیری سیاستهایی نظیر سیستم ذخیرهی کسری مورد استفاده در بانکها و چاپ پول بدون پشتوانه را دلیل اصلی از هم پاشیدن نظام پولی کنونی جهان عنوان کردهاند. ویدیویی از فریدمن به یادگار مانده که در ادامه میتوانید آن را تماشا کنید.

فریدمن در این ویدئو اینترنت را عاملی برای از بین رفتن اقتدارگرایی دولتها خوانده است. شاید این نکته جالب باشد که فریدمن در روزهایی که اینترنت هنوز در روزهای ابتدایی توسعه خود قرار دارد، نهتنها به شکوفایی این شبکه اشاره کرده، بلکه وعدهی ایجاد یک واحد پولی الکترونیکی قابل اعتماد را نیز داده که میتوان با استفاده از آن بدون اینکه کاربران یکدیگر را بشناسند، برای همدیگر مبالغی را ارسال کنند. وی به نکات منفی چنین سیستمی نیز اشاره کرده که این روزها دغدغهی بسیاری از افراد است. از نظر وی این سیستم مالی برای افرادی که اقدام به کارهای غیرقانونی میکنند، بسیار ایدهآل است، چراکه مشخص نشدن هویت افرادی که به ارسال و دریافت پول اقدام میکنند، یک سیستم مناسب است.

البته در کنار فریدمن، نظریه پردازان دیگری از مکتب اقتصادی اتریش وجود دارند که بیت کوین را راهحل نهایی نمیدانند. این افراد براساس تفسیر اصول این مکتب، بیت کوین را فاقد تمام ویژگیهایی میدانند که میتواند همچون طلا یا نقره بهعنوان یک واحد پولی مورد استفاده قرار گیرند. در هر صورت کنار گذاشتن نظام پولی کنونی مورد استفاده در جهان که به پایان دوران خود میرسد، اجتناب ناپذیر است و بسیاری از کارشناسان پایان دوران دلار را بسیار نزدیک پیشبینی میکنند.

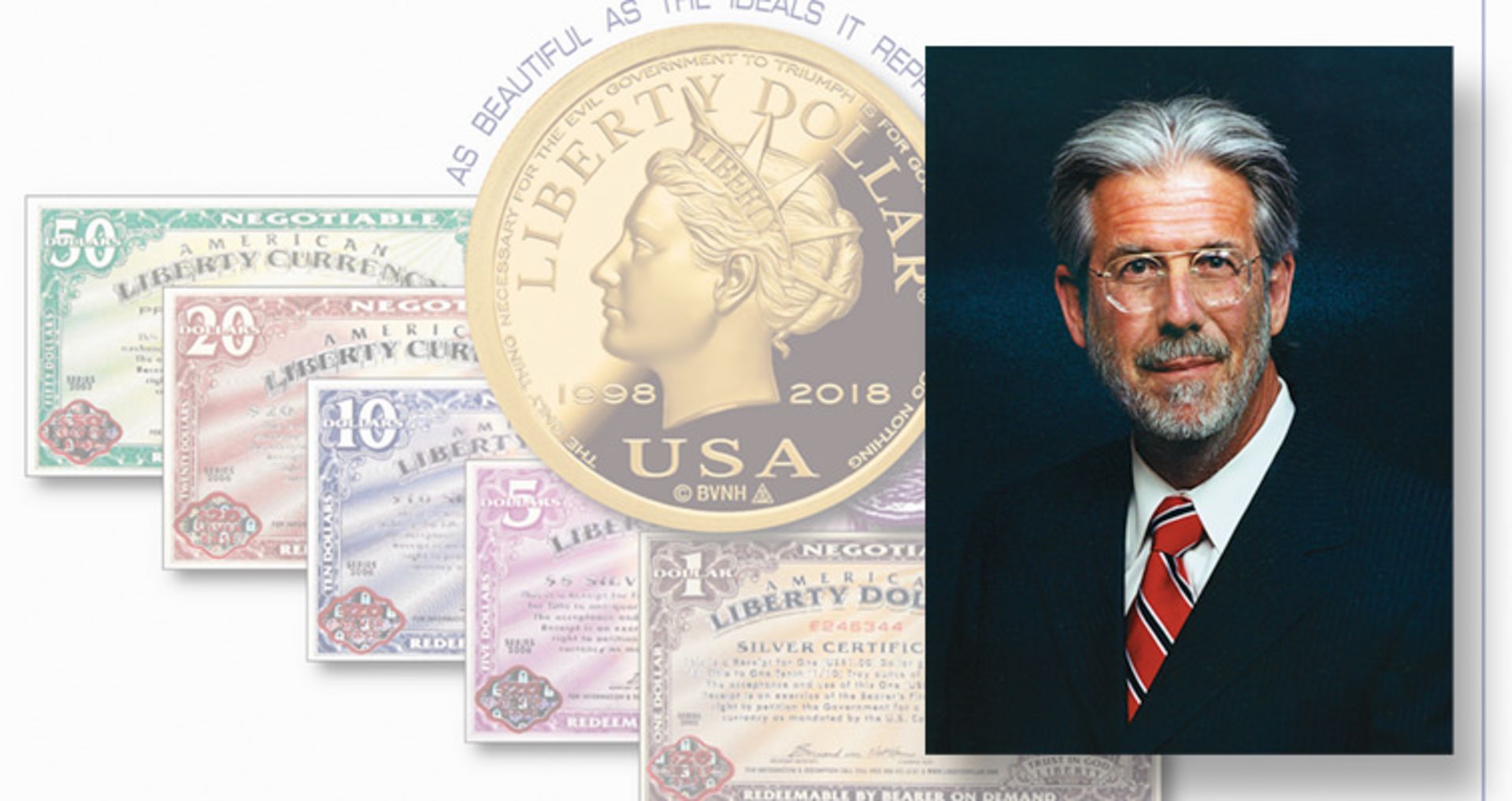

دولتمردان آمریکا بهشدت با هرگونه راهحلی که در هدف آن ارائهی یک سیستم مالی جدید برای فعالیت همزمان با دلار یا رقابت با آن باشد، برخورد میکنند. برنارد فون ناتهاوس یکی از افرادی است که با آگاهی از وضع وخیم نظام پولی جهان، اقدام به ضرب و چاپ اسکناس با عنوان دلار آزادی یا Liberty Dollar کرد. همانطور که اشاره کردیم، دولتمردان آمریکا از چنین اقداماتی استقبال نمیکنند، از اینرو برنارد فون ناتهاوس به ۲۲ سال زندان محکوم شده است. براساس اطلاعات ارائه شده توسط برنارد فون ناتهاوس، شخصی با اسم مستعار ساتوشی ناکاموتو، در جریان یک کنفرانس که شرکتکنندگان آن را هکرهایی از سراسر جهان تشکیل داده بودند، ایدهی وی را بسیار پسندیده و آن را کار بسیار جالبی عنوان کرده است. این کنفرانس که در آمستردام برگزار شده، دقیقا پس از انتشار دلارهای آزاد فون ناتهاوس و چندی پیش از ظهور بیت کوین بوده است.

برنارد فون ناتهاوس خالق دلار لیبرتی.

همانطور که اشاره کردیم، دلار آمریکا و مشکلات اقتصاد بدون پشتوانهی این کشور، اقتصاد اغلب کشورها را تحت تأثیر خود قرار داده است. شاید از خود بپرسید که راهحل فرار از چنین نظام پولی برای کشورمان چیست؟ شماری از کارشناسان اقتصادی در سالهای گذشته با هشدار آیندهای مبهم و پایان دوران دلار، پیشنهاداتی را نیز در این راستا ارائه کردهاند. از جملهی این راهکارها که شمار دیگری از کشورها نیز به طرف آن حرکت میکنند، مبادلهی کالاها با استفاده از وجه رایج دو کشور یا انتقال طلا است. برای مثال میتوان نفت را در ازای دریافت طلا صادر کرد. برخی از کشورها قدرتمند از لحاظ اقتصادی نیز پا را فراتر گذاشته و سیستم مالی جدیدی را با عنوان BRICS تشکیل دادهاند. این سیستم متشکل از پنج کشور است که جزو اقتصادهای برتر دنیا نیز هستند؛ نام BRICS نیز برگرفته از نام اول کشورهای برزیل، روسیه، هند، چین و آفریقای جنوبی است. این پنج کشور در پی آن هستند تا مبادلات تجاری خود را از بند دلار رها کرده و نظام پولی جدیدی را معرفی کنند.

در پایان باید به این نکته اشاره کرد که پایان دوران دلار اجتناب ناپذیر است و از اینرو است که پدیدهای با نام بیت کوین در سالهای اخیر بسیار مورد توجه قرار گرفته است. بسیاری بازگشت به طلا و نقره را پیشنهاد میدهند، اما آیا در عصر فناوریهای نوین و اینترنت، بازگشت به طلا و نقره منطقی بهنظر میرسد؟ شاید بیت کوین بهعنوان طلای دیجیتال بتواند نقش تاثیرگذارتر و موثری را در مبادلات جهانی و تبدیل شدن به پول بینالمللی بازی کند؟ درواقع خصوصیات بیت کوین بسیار منطبق بر شرایط امروز جهان بوده و با پیشرفتهای دانش بشری نیز مطابقت دارد؟

بیت کوین چگونه متولد شد؟

همه چیز با انتشار مقالهای با عنوان بیت کوین: سیستم همتابههمتا پول الکترونیک (Bitcoin: A Peer-to-Peer Electronic Cash System) در روز جمعه ۱۰ آبان ۱۳۸۷ (۳۱ اکتبر ۲۰۰۸) آغاز شد. این مقاله در ۹ صفحه تنظیم شده بود. در این مقاله بهصورت جامع در خصوص یک سیستم پرداخت هتمابههمتا با عنوان بیت کوین توضیحاتی ارائه شده و حتی بخشی از کدهای توسعه یافته برای پیادهسازی این سیستم نیز درون این مقاله گنجانده شده بود. نویسندهی این مقاله کسی نیست جز ساتوشی ناکاموتوی معروف اما ناشناخته؛ ناکاموتو پس از انتشار مقالهاش، مشغول پیادهسازی کدها بهصورت متن باز شد و سیستم بین کوین را در ژانویه سال ۲۰۰۹ رسما معرفی کرد. بیت کوین را باید اولین سیستم پولی غیرمتمرکزی بدانیم که پا به عرصهی وجود گذاشت.

توسعه و معرفی یک سیستم با اسم مستعار را باید حرکت هوشمندانهای خواند، چراکه توجه افراد بهجای پرداختن به شخصیت توسعهدهنده و ابداع کنندهی این سیستم، جلب کارکرد خود سیستم خواهد شد. به واقع میتوان سیاست در پیش گرفته شده توسط ناکاموتو را نیز دارای چنین اثری خواند. نهایتا باید به این نکته اشاره کرد که امروز، بیت کوین بسیار بزرگتر از ساتوشی ناکاموتو است.

در بخش اول این مقاله به سراغ بررسی چرایی تولد رمزارز پرداختیم. بررسی نظام پولی کنونی جهان بهترین روش برای تشریح لزوم تولد بیت کوین است، به بیان بهتر، با نگاهی به وضعیت اقتصاد جهان میتوان به جرات گفت که تولد بیت کوین نه یک سیستم صرفا بهتر و منطبق بر فناوریهای روز، بلکهی اجباری برای رهایی از بحرانهای مالی آینده است. شاید دلیل اینکه شماری ساتوشی ناکاموتو را یک فرد تصویر نکرده و بیت کوین را نتیجهی کار یک سازمان یا تیم میدانند نیز همین باشد، چراکه این سیستم با هدف معین و در زمان مشخصی معرفی شده است. درواقع بیت کوین اغلب ویژگیهای طلا و نقرهای را دارد که در زمان باستان از آن بهعنوان پول استفاده میشد و تا چند دهه پیش نیز بهعنوان پشتوانهای برای وجههای رایج مورد استفاده قرار میگرفت.

بررسی ساختار فنی و امنیت بیت کوین

رمز موفقیت بیت کوین در القابی که به این رمزارز نسبت داده شده، نهفته است؛ بنیان بیت کوین برپایهی رمزنگاری استوار شده و همین امر علت ماندگاری و پیشرفت روزافزون این سیستم است. در ادامه و در بخش دوم آن، به سراغ ساختار فنی و امنیتی این واحد پولی رفتهایم. همانطور که در بخش ابتدایی اشاره شد، رمزارز با انتشار مقالهای با عنوان «Bitcoin: A Peer-to-Peer Electronic Cash System» در تاریخ ۱۰ آبان ۱۳۸۷ متولد شد. ساتوشی ناکاموتو با انتشار مقالهی موردنظر، راهکاری را برای یک سیستم مالی جدید ارائه داده که در آن نیازی به وجود یک نهاد مرکزی به منظور کنترل تمام تراکنشها نیست. ناکاموتو طی این مقاله که در ۱۲ سرفصل تنظیم شده، به توضیح مسئله و همچنین راهکار خود با عنوان بیت کوین پرداخته است.

در ادامه، با مبنا قرار دادن مقالهی ساتوشی ناکوموتو به بررسی بیت کوین از جنبهی فنی خواهیم پرداخت. همچنین امنیت تراکنشهای صورت گرفته با استفاده از رمزارز را از نظر برگشتپذیر بودن و امکان انجام تقلب از نظر خواهیم گذراند.

در قسمت اول با نگاهی به نظام پولی کنونی رایج در سراسر جهان به این نکته اشاره کردیم که بیت کوین یا بهطور کلی رمزارز نه یک سیستم جایگزین، بلکه یکی از گزینههایی است که درنظرگرفتن آن با اتمام دوران سیستم پولی که بشر مورد استفاده قرار میدهد، اجتناب ناپذیر خواهد بود. بیت کوین تمام ویژگیهای تبدیل شدن به یک سیستم پولی رایج را دارد و ویژگیهای آن، رمزارز را به یک گزینهی ایدهآل برای استفاده در دوران فناوریهای نوین تبدیل کرده است.

بیت کوین چه ویژگیهای مهمی را عرضه کرده است؟

ناکاموتو در طرح مسئلهی خود، دو موضوع را نقطهی ضعف نظام پولی کنونی مورد استفاده در جهان خوانده است. یکی از این موارد، امکان ارسال پول، بصورتی است که کاربر هزینه و کارمزد کمی از بابت انتقال مبلغ خود پرداخت کند. در این مقاله به این موضوع اشاره شده که کارمزد دریافت شده برای میانجی شدن در ارسال پول، باعث افزایش هزینهها شده و درواقع بعضا کم بودن مبلغ مورد نظر برای ارسال، انتقال پول را منطقا توجیه ناپذیر میکند. مشکل دیگری که ناکاموتو از آن اسم برده، انجام تراکنشهایی برگشت پذیر است که این موضوع امکان کلاهبرداری را در سیستم کنونی امکانپذیر میکند. به بیان بهتر کلاهبرداران، سیستم مرکزی را به گونهای مورد سواستفاده قرار میدهند که بدون اینکه پولی از حسابشان کسر شود، اقدام به خرید کالا یا واریز پول کنند.

مزیت بیت کوین کاهش هزینه انتقال پول و جلوگیری از کلاهبرداری است

ناکاموتو در مقالهی خود بهصورت کامل با بیان مشکلات موجود در سیستم پولی کنونی مورد استفاده به بیان راهکار خود پرداخته و سپس با بررسی مشکلاتی که میتواند این سیستم را با اختلال روبهرو کند، به ارائهی روشهای مقابله با این مشکلات نیز پرداخته است. برای مثال میتوان به بهرهگیری از مفاهیمی نظیر امضای دیجیتال (Digital Signature)، اثبات کار (Proof of Work)، انگیزه (Incent) و تابع رمزنگاری شده یا هش (Hash Function.HSA-256) اشاره کرد. در ادامه به بررسی هر یک از مفاهیم اشاره شده و کاربرد آن در فرایند گردش مالی بیت کوین خواهیم پرداخت.

در حال حاضر اصلیترین مرجع برای ارسال و دریافت پول در تمامی جوامع بشری، بانکها هستند. همهی تراکنشها و درواقع همهی فعالیتهای انجام شده توسط بانکها بر مبنای یک اصل انجام میشود و این اصل همان اعتماد به بانک است. مشتریان بانکها براساس اعتمادی که به سیستم دارند، اجازه میدهند تا این سیستم بر صحت و سقم پولهای رد و بدل شده نظارت داشته باشند. درواقع بانک مسئول هرگونه کلاهبرداری یا سرقت پول از حسابها است و هیچ یک از افرادی که از این سیستم استفاده میکنند، مسئولیتی در قبال رد و بدل شدن دادهها ندارند. درواقع مشکل اصلی سیستم بانکداری متمرکز این است که در این سیستم امکان ایجاد اخلال در سیستم و انجام تراکنشهای برگشتپذیر (منظور از تراکنشهای برگشتپذیر بازگرداندن پول خرج شده پس از انجام یک خرید یا انتقال پول به حساب دیگران است) وجود دارد، این در حالی است که در سیستم بیت کوین احتمال انجام چنین تراکنشهایی نزدیک به صفر است.

بیت کوین بر پایهی اصل بیاعتمادی بنیان گذاشته شده است

در بیت کوین خبری از اعتماد نیست و اصل این سیستم نیز بر پایهی بی اعتمادی بنیان گذاشته شده است. درواقع در شبکهی بیت کوین با افرادی سر و کار داریم که اصلا آنها را نمیشناسیم، از اینرو این سیستم باید به گونهای باشد که نتوان در آن خللی ایجاد کرد، از این رو یک دلیل رمزنگاری شده برای اثبات صحت تراکنشها و جلوگیری از تقلب استفاده شده است.

بیت کوین را به زبان ساده باید یک پایگاه دادهی به اشتراک گذاشته از تراکنشها خواند که همهی گرههای شبکه به آن دسترسی دارند. در این شبکهی بزرگ که همهی گرهها به جزئیات تراکنشها دسترسی دارند، چگونه میتوان جلوی تقلب را گرفت؟ در صورتی که گرههای صادق شبکه قدرت پردازشی بیشتری را بر عهده داشته باشند، در اینصورت نمیتوان تقلبی را در شبکه صورت داد. شاید این موضوع هماکنون کمی گیج کننده بهنظر برسد، اما در ادامه تمامی مسائل و نکات نامفهوم را تشریح خواهیم کرد.

همانطور که اشاره کردیم، بیت کوین مجموعهای از مفاهیم در حوزهی رمزنگاری است که مجموعهی آنها با ترکیب یک سناریوی موفق، بیت کوین را تشکیل داده است. در ادامه به تشریح این مفاهیم براساس سلسله مراتبی خواهیم پرداخت.

تراکنش

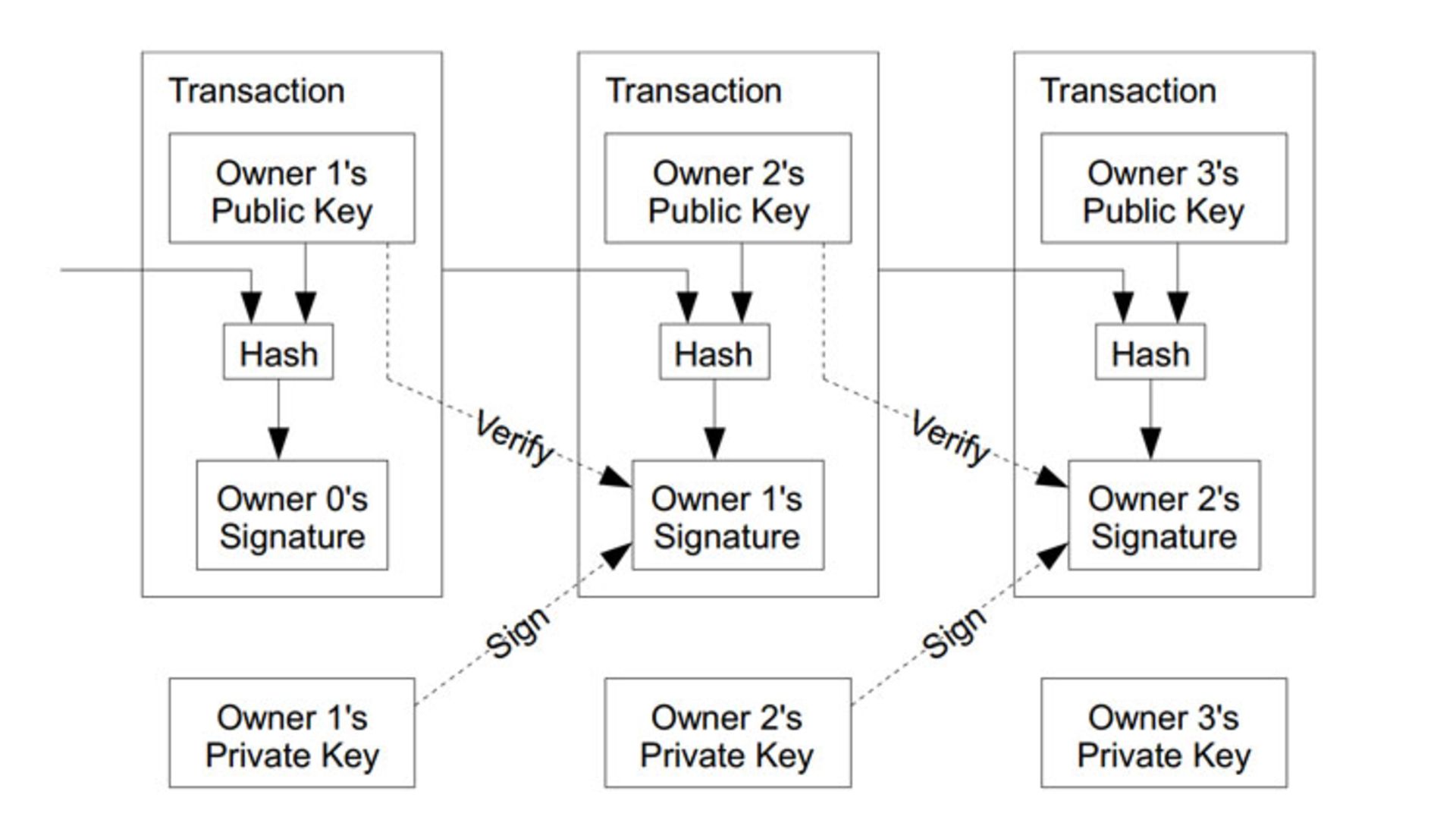

رمزارز، سکهی دیجیتال یا بیت کوین بهعنوان دنبالهای از امضاهای دیجیتال تعریف میشود. مالک یک بیت کوین برای ارسال پول خود به دیگری باید کد تراکنش قبلی را بههمراه کلید عمومی دریافت کننده هش (رمزنگاری) کرده و سپس کد هش شدهی حاصل را با استفاده از کلید خصوصی خود کدگذاری میکند.

امضای دیجیتال اصلیترین مفهوم در تراکنشهای بیت کوین است

استفاده از امضای دیجیتال در تراکنشهای بیت کوین به خودی خود از تقلب و کلاهبرداری به روشهای مختلف در این سیستم جلوگیری میکند. برای مثال با استفاده از این روش امکان انجام هیچگونه تغییری در تراکنش وجود ندارد، چراکه کوچکترین تغییر در محتویات پیام ارسالی، تغییر بزرگی را درنتیجهی کد هش شده ایجاد میکند، از اینرو دریافتکننده قادر نخواهد بود تا با استفاده از کلید عمومی ارسالکننده اقدام به هویتسنجی کرده و درنتیجه صحت تراکنش را تأیید کند. از اینرو با استفاده از امضای دیجیتال، بخش بزرگی از مسائل مرتبط با تقلب در ارسال پول بهراحتی حل میشود. اما هنوز نمیتوان این سیستم را قابل اطمینان برای استفاده خواند.

چه تضمینی وجود دارد که فرستندهی پول این کد یا همان بیت کوین را پیشتر برای کاربر دیگری نفرستاده باشد؟ هرچند با استفاده از این روش کاربر یا کاربران نمیتوانند تغییری در پیام ایجاد کنند، اما تضمینی برای این موضوع وجود ندارد که یک کاربر، مبلغی را برای چند نفر ارسال نکند. در صورتی که راهحلی برای این موضوع نباشد، هر کاربر میتواند یک سکه را برای چندین نفر ارسال کند که این همان تقلب است. ساتوشی ناکاموتا دو راهحل ممکن را برای این مشکل پیشنهاد داده که در ادامه به بررسی آنها خواهیم پرداخت. یکی از راهحلها ایجاد یک ضرابخانهی مرکزی است که بر تمام تراکنشها نظارت میکند. روند کار در این ضرابخانه به این صورت است که تمام تراکنشها توسط یک نهاد مرکزی یا همین ضرابخانه نظارت میشود، بدین ترتیب که در صورت ارسال یک بیت کوین، ابتدا ضرابخانه چک میکند که آیا این سکه پیش از این خرج شده یا نه. پس از پایان تراکنش سکهی مورد نظر به ضرابخانه برگردانده میشود تا از بین رفته و سکهای دیگر برای شخصی که آن را در اختیار دارد، ضرب شود. اما مشکل اینجا است که در این روش دوباره وجود یک نهاد مرکزی برای کنترل فرایند ارسال و دریافت سکهها شرط اصلی سلامت این سیستم است. البته مشکل دیگری که این سیستم را تهدید میکند، احتمال هک و ایجاد اختلال در کارکرد سیستم مرکزی است.

در بیت کوین اشتراکگذاری تراکنشها با کل گرهها جایگزین نهاد مرکزی نظارتی شده است

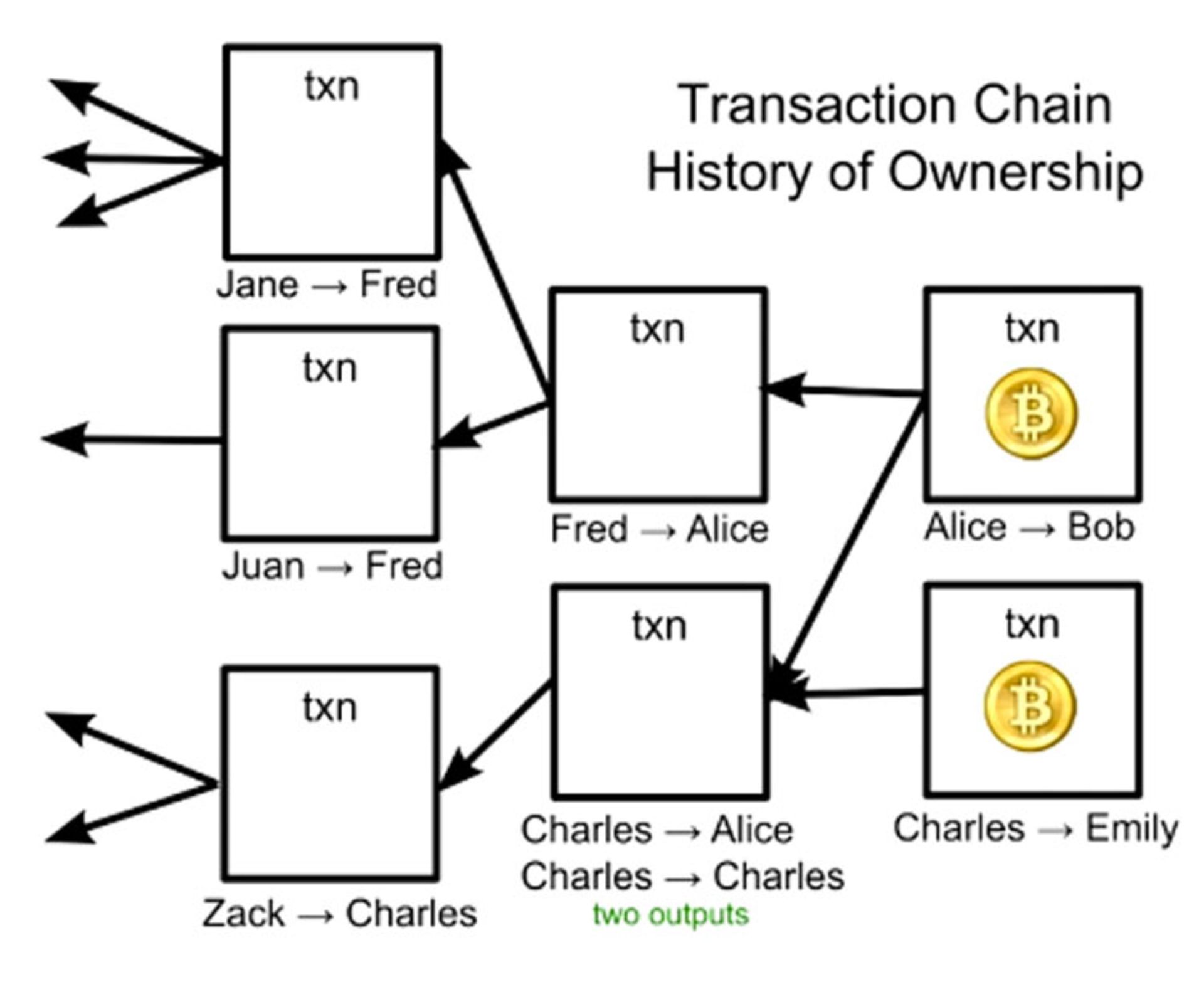

راهحل دیگری نیاز است تا با استفاده از آن دریافت کنندهی بیت کوین از این موضوع اطمینان حاصل کند که آیا پیش از این فرستنده سکهی مورد نظر را برای فرد دیگری ارسال کرده یا خیر؟ در راهحل ارائه شده توسط ناکاموتو، اولین تراکنشی که در سیستم ثبت شود، بهعنوان تراکنش مرجع و صحیح در نظر گرفته شده و سایر تراکنشهایی که برای آن سکهی خاص ارسال شود، مورد قبول سیستم نیست. تنها راهی که میتوان در آن وجود یا عدم وجود یک تراکنش را متوجه شد، دسترسی داشتن به تمام تراکنشهایی است که از ابتدای کارکرد سیستم، ثبت شده است. برای دست یافتن به چنین عملکردی در سیستم بدون وجود یک نهاد مرکزی، باید تمام تراکنشها بهصورت عمومی در اختیار تمام گرههای شبکه قرار گیرد. درواقع تمام گرههای شبکه روی این موضوع توافق میکنند تا از نسخهی واحدی از تاریخچهی تراکنشها استفاده کنند.

سرویس برچسب زنی بر حسب زمان

در سیستم بانکداری متمرکز که هماکنون در تمام بانکها مورد استفاده قرار میگیرد، هر شخص با افتتاح حساب، موجودی خاصی دارد. درواقع بانک یک موجودی را به هر شخص نسبت داده و آن را در پایگاه دادهی خود ثبت میکند، اما در بیت کوین خبری از این موضوع نیست. موجودی هر فرد در زنجیرهی کدهایی ثبت شده که طی آن بیت کوینهایی را دریافت و ارسال کرده است. درواقع بیت کوین فاقد جدولی است که در آن آخرین موجودی حساب هر شخص در آن ثبت شده باشد، بلکه زنجیرهی تراکنشهای صورت گرفته، بهعنوان مرجعی برای محاسبهی موجودی هر فرد مورد استفاده قرار میگیرد. زمانیکه شخصی بیت کوین یا بیت کوینهایی را برای دیگر کاربران ارسال میکند، ابتدا استخراجکنندگان یا ماینرها با بررسی تراکنشهای پیشین اطمینان حاصل میکنند که آیا فرستنده این میزان از پول را در حساب خود دارد یا خیر.

برای مثال زمانیکه شخص الف ۵ بیت کوین را برای شخص ب ارسال میکند، در اولین مرحله معدنکاوان ابتدا بررسی میکنند که آیا شخص الف این مقدار بیت کوین را دارد یا خیر؟ این بررسی با مراجعه به سوابق بیت کوینهای دریافت شده توسط شخص الف انجام میپذیرد، بطوریکه افرادی که این بیت کوینها را دریافت کردهاند نیز مورد بررسی قرار میگیرند تا زنجیره به ابتدای ایجاد هر یک از ۵ بیت کوین ختم شود. همانطور که در تصویر پایین نیز مشاهده میکنید، تمام تراکنشهای بیت کوین برای تأیید یک تراکنش، مورد بررسی قرار میگیرند.

اما این سیستم بهتنهایی قادر نیست تا جلوی تقلب در شبکهی بیت کوین را بگیرد. تصور کنید که کاربر الف برای خرید محصولی طی یک تراکنش ۳ بیت کوین را به حساب کاربر ب ارسال میکند. همین کاربر برای تقلب، سریعا تراکنش دیگری را ثبت میکند که همین ۳ بیت کوین موجودی را برای خودش (طبق توضحیات در بخش امضای دیجیتال، هر کاربر میتواند بیش از یک کلید عمومی و خصوصی داشته باشد) ارسال میکند. باتوجه به اینکه تراکنشها در شبکه بیت کوین پخش میشوند، از اینرو شماری از گرهها تراکنش اول و شمار دیگری تراکنش دوم را ثبت و تأیید میکنند و علاوه بر وقوع کلاهبرداری و تقلب، یکپارچکی و وحدت زنجیرهی تراکنشها نیز در شبکهی بیت کوین زیر سؤال میرود.

فناوری بلاک چین ضامن جلوگیری از تقلب و کلاهبرداری در شبکه بیت کوین است

باتوجه به مشکل تشریح شده در بالا، امضای دیجیتال بهتنهایی قادر به تصدیق سلامت شبکه نیست. بیت کوین برای حل این مشکل از سیستمی با عنوان بلاک چین بهره میبرد که درواقع بلوکهایی از تراکنشها هستند که بهصورت زنجیروار به یکدیگر متصل شدهاند. هیچ یک از کاربران پس از تأیید شدن بلوک، مگر با در اختیار داشتن قدرت پردازشی بالا (انگیزه در شبکهی بیت کوین مانع از این میشود که حتی با وجود داشتن قدرت پردازشی بالا، به تقلب پرداخت) نمیتواند زنجیرهی بلوک را تغییر دهد. بلاک چین را باید یک دفتر کل توزیع شده بنامیم که تمام گرههای شبکه به آن دسترسی دارند.

بلاک چین یک روش بسیار امن و در عین حال شفاف را بدون نیاز به یک نهاد مرکزی برای نظارت بر گردش کار ایجاد کرده است. بلاک چین یک بستر گردش اطلاعات است که اصلیترین ویژگی آن نه در نوع سرویس ارائه شده، بلکه امنیت و صحتی است که بدون نیاز به یک نهاد نظارتی بین تعداد بیشماری از کاربران پیاده میکند. بلاک چین را نباید یک شبکهی رایانهای در نظر گرفت، بلکه شبکهای است که روی شبکهی رایانهای بهصورت توزیع شده سوار شده و پتانسیل شبکههای رایانهای را از نظر انجام سرویسهای مختلف بالا برده است.

بلاک چین و استخراجکنندگان یا ماینرها (Miner) کمک میکنند تا شفاف بودن و امنیت تراکنشها در شبکهی بیت کوین تأمین شده و تقریبا امکان انجام هیچ تقلبی وجود نداشته باشد. شبکهی بیت کوین هر لحظه شاهد ثبت شدن تراکنشهای متعددی است که در یک مجموعه یا استخر تراکنشها (Transaction Pool) ذخیره میشوند، حال آنکه این تراکنشها هنوز تأیید نشدهاند. ماینرهایی که بهدنبال دریافت بیت کوین بهعنوان پاداش هستند، تعداد مشخصی از تراکنشها را براساس زمان ثبت از این مجموعه انتخاب کرده و آن را در قالب یک بلوک به شبکهی بیت کوین پیشنهاد میدهند. همانطور که اشاره کردیم، بلاک چین زنجیرهای از بلوکهای به هم متصل شده است که شمارهی بلوک قبلی در بلوک بعدی ثبت شده و امکان تغییر تقریبا غیرممکن است.

معدنکاوان در ازای صرف زمان، انرژی و قدرت پردازشی، پاداش دریافت میکنند

اطلاعات ثبت شده در یک بلوک جدید شامل تراکنشهای انتخابی توسط ماینر، هدر (Header) یا شمارهی آخرین بلوک تأیید شده بههمراه یک عدد تصادفی است که در داخل تابع هش قرار گرفته و عدد حاصل از هش با نتیجهی نهایی (Target Value) مقایسه میشود؛ در صورتی که حاصل تابع هش از نتیجهی نهایی بزرگ باشد، ماینر بهصورت خودکار عدد تصادفی را یک واحد افزایش داده و دوباره فرایند تکرار میشود تا عدد حاصل تابع هش از نتیجهی نهایی کوچکتر باشد. در صورتی که نتیجهی هش از عدد نهایی کوچکتر باشد، در اینصورت ماینر موفق به ثبت بلوک جدید شده و در ازای صرف منابعی نظیر زمان، انرژی و قدرت پردازشی، بیت کوین یا بخشی از یک بیت کوین را بهعنوان پاداش دریافت میکند. فرایند ثبت یک بلوک جدید در بلاک چین با استفاده از مفهومی با عنوان اثبات کار (Proof Of Work) انجام میشود.

همانطور که اشاره کردیم، بلاک چین زنجیرهی واحدی از بلوکهای به هم پیوسته است و ساختار درختی ندارد. شاید این سؤال مطرح شود که چگونه بیت کوین قادر است تا این ساختار واحد زنجیری را حفظ کند، درحالیکه امکان ثبت شدن دو بلوک بهصورت همزمان و ایجاد انشقاق در زنجیره، هرچند با احتمال پایین، شدنی است. باتوجه به اینکه حل تابع هش کاملا وابسته به انتخاب اعداد بهصورت تصادفی است، از اینرو احتمال اینکه دو ماینر بهصورت همزمان بتوانند مسئلهی ریاضی خود را برای تأیید بلوک پیشنهادی حل کنند، بسیار ضعیف است، بااینحال باید این حالت نیز در سیستم بیت کوین در نظر گرفته میشد. در صورتی که یک ماینر یا حتی بیشتر بتوانند مسئلهی ریاضی خود را حل کنند و بلوک خود را برای اتصال به سایر گرههای شبکه ارسال کنند، گره بعدی زنجیره را از اولین بلوکی که دریافت کنند، ادامه میدهند. برای مثال در صورتی که ماینرهای B، A و C بهصورت همزمان بلوکی را برای اتصال به زنجیره ارسال کرده و ماینر D نیز لحظاتی بعد بلوکی را برای اتصال به زنجیره پیشنهاد دهد، بلوک ماینر D بعد از بلوک مجموعه B، A یا C قرار میگیرد که زودتر دریافت کرده باشد. در صورتی که ماینر D بلوک B را در بلاک چین زودتر از A و C دریافت کرده باشد، بلوک خود را به B متصل میکند، اما دو بلوک دیگر را نیز تا زمانیکه یکی از شاخهها بلندتر از دیگری شده و تصمیم نهایی گرفته شود، نگه میدارند. درواقع اگر دو گره در شبکه بهصورت همزمان بلوکی را به زنجیره پیشنهاد دهند، گرهها کار را با اولین بلوکی که دریافت کردهاند ادامه داده و سایر بلوکها را تا زمانیکه یکی از شاخهها درازتر از بقیه شوند، ادامه میدهند. به محض اینکه یکی از شاخهها درازتر از بقیه شد، سایر بلوکها حذف شده و بلاک چین ساختار تک شاخهای خود را حفظ میکند.

مراحل استخراج (ماینینگ) بیت کوین در یک نگاه

بهتر است تا مفاهیم تشریح شده را مرور کنیم تا عملکرد شبکهی بیت کوین را در چند مرحله بهصورت خلاصه در نظر داشته باشیم:

- تراکنشهای جدید بهصورت سراسری به تمام گرههای شبکه ارسال میشوند.

- هر گره تراکنشهای جدید را در بلوکهای جدیدی قرار میدهد.

- گرهها کار روی اثبات کار (Proof-of-Work) را آغاز میکنند تا مسئلهی ریاضی یا تابع هش را به نتیجه برسانند.

- زمانیکه گرهای در شبکه فرایند اثبات کار را به پایان میرساند، بلوک خود را برای تمام گرههای شبکه ارسال میکند.

- گرههایی از شبکه که بلوک جدید را دریافت کردهاند، تراکنشهای هر بلوک را بررسی میکنند تا احتمال تقلب و دوبار خرج کردن را کنترل کنند.

- گرههای شبکه قبول بلوک جدید را با ساخت بلوکهای بعدی با استفاده از نتیجهی هش بلوک مورد نظر اعلام میکنند.

گرههای شبکه همواره بلندترین شاخه در بلاک چین را بهعنوان شاخهی صحیح شناسایی کرده و ساخت بلوکهای جدید را مبتنی بر آن ادامه میدهند. در صورتی که دو گره بهصورت همزمان یک بلوک جدید را تولید کنند، شاید برخی گرهها بلوک اولی را دریافت کنند حال آنکه گرههای دیگر بلوک دوم را قبول میکنند. توسعه بلوک جدید مبتنی بر اولین بلوک دریافتی ادامه مییابد تا اینکه یکی از شاخهها بلندتر از دیگری شود. گرههایی که روی شاخههای کوتاهتر کار میکردند، کار خود را با شاخهی بلندتر ادامه خواهند داد.

بیت کوین در برابر بیت کوین کش؛ علت تقسیم چه بود؟

پس از افزایش استفاده از بیت کوین در سالهای اخیر، متخصصان و افرادی که پس از ساتوشی ناکاموتو توسعهی این سیستم را برعهده دارند، در مورد ظرفیت بلوکهای بلاک چین به اختلاف نظر رسیدند. افزایش تعداد تراکنشها باعث شده بود تا کاربران زمان بیشتری را برای تأیید تراکنشهای خود صرف کنند. بیت کوین در هر ثانیه ظرفیت پشتیبانی از هفت تراکنش را دارد و از اینرو شماری از افراد خواستار افزایش ظرفیت بلوکهای بیت کوین برای بالا بردن سرعت تأیید تراکنشها و درنتیجه انتقال پول بودند. بیت کوین در حالی از هفت تراکنش در هر ثانیه پشتیبانی میکند که شبکهی مالی نظیر ویزا در هر ثانیه پذیرای بیش از یک هزار تراکنش است.

بیت کوین کش را باید نسخهای جدا شده از بیت کوین خواند که ساختاری مشابه بیت کوین دارد با این تفاوت که ظرفیت بلوکها در بیت کوین کش از نظر تعداد تراکنشها بسیار بیشتر است. پس از آنکه بیت کوین کش در اول آگوست سال جاری رسما از بیت کوین جدا شد، تمام کاربران بیت کوین که به هر تعداد از بیت کوین را در اختیار داشتند، به همان اندازه بیت کوین کش دریافت کردند. درواقع افرادی که تا پیش از اول آگوست ۲۰۱۷ بیت کوین در اختیار داشتند، به همان اندازه بیت کوین کش نیز دریافت کردند.

مخالفان بیت کوین کش معقدند که افزایش تعداد تراکنشهایی که در هر بلوک قرار میگیرند باعث میشود تا قدرت پردازشی بیشتری برای اثبات کار یا همان مرحلهی PoW صرف شود و از اینرو بیت کوین از فلسفهی توزیع شدهی خود فاصله میگیرد، چراکه تمام کاربران و ماینرها نمیتوانند سختافزار خود را به هر اندازهی مورد نیاز قدرتمند کنند و درنتیجه در بیت کوین کش ماینرهایی حرف اول را خواهند زد که قدرت پردازشی بسیار بالاتری دارند. در حال حاضر بیت کوین کش ۳۱۳ دلار آمریکا ارزش دارد که بسیار کمتر از ارزش بیت کوین است.

باید دید که در آینده چه سرنوشتی برای بیت کوین کش رقم خواهد خورد و آیا بیت کوین کش میتواند به اندازهی بیت کوین ارزشمند شود یا خیر؟

تعاریف مهم در بیت کوین

امضاء دیجیتال

تمام افرادی که در شبکهی بیت کوین حضور دارند حداقل یک جفت کلید دارند که شامل یک کلید عمومی و یک کلید خصوصی است. هر سکهی الکترونیک را باید دنبالهای از امضاهای دیجیتال خواند. هر مالک سکهی بیت کوین برای ارسال یک سکه به دیگری، ترکیبی از کلید عمومی گیرنده را با زنجیرهی کلیدهای دیجیتال پیشین ترکیب کرده و درواقع کدگذاری میکند. در مرحلهی بعدی این کد هش شده با استفاده از کلید خصوصی فرستنده، امضا میشود. گیرنده قادر است از طریق کلید عمومی فرستنده، اطمینان حاصل کند که پول دریافت شده از سوی شخصی که مدعی شده پولی را ارسال کرده، به واقع از سوی وی ارسال شده است. درواقع اگر گیرنده نتواند کد دریافت شده را با کلید عمومی فرستنده اعتبار سنجی کند، پس این فرد خود را به دروغ فرستندهی بیت کوین معرفی میکند. اما بهتر است به تشریح امضای دیجیتال و نحوهی کدگذاری و فناوری مورد استفاده در امضای دیجیتال بپردازیم.

فناوری مورد استفاده در امضای دیجیتال بیت کوین، از نوع کدگذاری غیرمتفارن است. کدگذاری در کل به دو حوزهی کدگذاری متقارن و غیرمتقارن تقسیم میشود. همانطور که اشاره کردیم در بیت کوین و ایجاد امضای دیجیتال از کدگذاری غیرمتفارن استفاده میشود، اما سازوکار کدگذاری غیرمتفارن چگونه است؟ در این روش دو کلید خصوصی و عمومی مورد استفاده قرار میگیرد. جعبهای را در نظر بگیرید که دو کلید خصوصی و عمومی دارد. کلید عمومی فقط برای قفل کردن این جعبه مورد استفاده قرار میگیرد، درحالیکه کلید خصوصی جز در بازکردن قفل جعبه کاربرد دیگری ندارد؛ با استفاده از کلید عمومی که این جعبه را قفل کرده، نمیتوان قفل جعبه را باز کرد و باید حتما کلید خصوصی مورد استفاده قرار گیرد. در صورتی که کاربر A مدعی شود که جعبهای را برای کاربر B ارسال کرده و آن را با استفاده از کلید عمومی کاربر B کدگذاری کرده، دریافت کننده یا همان کاربر B باید بتواند با استفاده از کلید خصوصی خود این جعبه را باز کند، در غیر اینصورت ادعای کاربر A مبنی بر ارسال جعبه دروغی بیش نبوده و از این رو در استفاده از امضای دیجیتال کاربری که بیت کوین را ارسال میکند، نمیتواند منکر ارسال شده و درنتیجه احتمال تقلب بسیار کاهش پیدا میکند. همچنین در صورت ایجاد تغییر در کد هش شده، دریافت کننده در صورت استفاده از کلید خصوصی خود نمیتواند به نتیجهی صحیحی برسد و درنتیجه ایجاد تغییر میان راه روی کد هش شده نیز عملا امکان تغییرات در تراکنشها نظیر تغییر مبلغ را غیرممکن میکند. پس تا زمانیکه کاربری به کلید خصوصی دیگری دسترسی نداشته باشد، امکان ایجاد اختلال در سیستم را ندارد. در سیستم بیت کوین نیز هر کاربر یک کلید خصوصی و یک کلید عمومی دارد. کلید خصوصی کاربر مخفی بوده و نباید کسی جز خود کاربر از آن اطلاع داشته باشد، اما کلید عمومی همانطور که از اسم آن نیز پیدا است، عمومی بوده و همه کاربران میتوانند به آن دسترسی داشته باشند.

بهصورت کلی میتوان کاربرد کدگذاری نامتقارن را که در بلاک چین و شبکهی بیت کوین مورد استفاده قرار گرفته، در دو مورد خلاصه کرد:

- اطلاعات رمزنگاری شده با استفاده از کلید عمومی از طریق کلید خصوصی رمزگشایی میشوند.

- اطلاعات امضا شده با کلید خصوصی از طریق کلید عمومی قابل شناسایی هستند.

هر کاربر در شبکهی بیت کوین میتواند چندین کلید عمومی و کلید خصوصی مربوط به آن را داشته باشد و درواقع کاربران بیت کوین منحصر به یک کلید عمومی و خصوصی نیستند. به بیان بهتر کاربران بیت کوین میتوانند در کیف پول خود چندین کلید عمومی و خصوصی را داشته باشند. باتوجه به تعداد بالای آدرسهایی که میتواند تولید شود، اصلا نباید در مورد تکراری بودن آدرسها احساس نگرانی کرد. بیت کوین قادر است تا ۴۵^۱۰ × ۱.۴۶ یا به بیان ساده ۱۶۰^۲ آدرس را تولید کند. شاید در نگاه اول این عدد بسیار کوچک بهنظر برسد. برای درک عظمت احتمالات موجود برای تعداد آدرسهایی که میتواند تولید شود، بهتر است بدانید که تعداد دانههای شن موجود روی کرهی زمین نزدیک به ۱۸^۱۰ * ۷.۵ است. حال تصویر کنید که هر از یک این تعداد دانههای شن موجود خود به همین اندازه نیز دانه شن داشته باشد، بااینحال مجموع شنها به رقم ۱۸^۱۰ * ۵۶ میرسد که باز هم کوچکتر از تعداد احتمالات موجود برای آدرسهایی است که بیت کوین میتواند تولید کند.

اثبات کار (Proof of Work) چیست؟

پروتکل اثبات کار یا POW در اصل یک روش برای مقابله با انجام حملاتی نظیر DDoS و مقابله با اسمپینگ است. با استفاده از این روش برای کاربری که بهدنبال دریافت یک سرویس از سیستم است، یک وظیفهی پردازشی در نظر گرفته میشود تا از این طریق پردازندهی کاربر متقاضی زمانی را برای حل این وظیفهی پردازشی سپری کرده و ترافیک دریافت سرویس از سیستم شاهد افزایش ترافیک نباشد. اصلیترین ویژگی سیستم اثبات کار باید اینگونه باشد که وظیفهی سپرده شده به کاربر نسبتا سخت اما قابل حل بوده و در مقابل ارائه دهندهی سرویس برای بررسی صحت انجام کار بار پردازشی زیادی را به دوش نکشد. سیستم اثبات کار را بنابر کاربردهای مختلف میتوان با روشهای مختلفی پیاده کرد. از جملهی روشهایی که در اثبات کار مورد استفاده قرار میگیرد باید به رمزنگاری دنبالهدار (Hash Sequence) و درخت مرکل (Merkle Tree) اشاره کرد که در بیت کوین نیز مورد استفاده قرار میگیرد.

اثبات کار در بیت کوین به این ترتیب است که ماینر تعدادی تراکنش را از میان تراکنشهای تأیید نشده انتخاب کرده و با دریافت کد هش بلوک قبلی فرایندی اثبات کار را آغاز میکند. پارامترهای مورد استفاده در تابع هش SHA-256 شامل تراکنشهای انتخابی، کد هش بلوک قبلی و یک عدد تصادفی است. سیستم بیت کوین براساس سرعت ایجاد بلوکهای جدید در بیت کوین، سختی کار را از طریق تغییر نتیجهی هدف مورد انتظار برای تابع هش تغییر میدهد. ماینر باید عدد مورد نظر را تا رسیدن به موفقیت که کوچکتر شدن حاصل هش از نتیجهی هدف است، در هر مرحله یک واحد افزایش دهد. پس از رسیدن به نتیجه، بلوک در شبکهی بیت کوین ثبت شده و نتیجهی هش به دست آمده بهعنوان شمارهی بلوک تعیین میشود. این شماره در بلوک بعدی ثبت خواهد شد تا زنجیره حفظ شود.

اما همانطور که اشاره کردیم نتیجهی هدف پیشبینی شده برای مقایسه با نتیجه تابع هش تغییر میکند. باتوجه به اینکه قدرت پردازشی پردازندهها و همچنین تعداد ماینرها روزبهروز افزایش پیدا میکند، از اینرو زمان میانگین ۱۰ دقیقهای برای ثبت هر بلوک کاهش مییابد و درنتیجه سیستم برای باقی ماندن زمان میانگین ثبت بلوک روی ۱۰ دقیقه، نتیجه کار را سختتر میکند. سختی کار صورت میانگین با ثبت هر ۲۰۱۶ بلوک از نو تعیین میشود.

تابع رمزنگاری یا هش

SHA-2 یا Secure Hash Algorithm 2 مجموعهای از تایعهای رمزنگاری است که توسط آژانس امنیت ملی ایالات متحدهی آمریکا طراحی شدهاند. تابع هش رمزنگاری شده مجموعهای از الگوریتمهای مبتنی بر عملیات ریاضی است که روی دادههای دیجیتال صورت میپذیرد. بزرگترین ویژگی توابع رمزنگاری یا هش این است که هیچگاه امکان ندارد یک تابع هش با ورودهای متفاوت، نتیجهای یکسان را نتیجه بدهد. البته SHA-2 تنها استاندارد موجود برای رمزنگاری نیست و پیش از آن شاهد استفاده از SHA-1 بهعنوان یک روش رمزنگاری بودیم. خانوادهی رمزنگاری به روش SHA-2 متشکل از ۶ تابع است که ۲۲۴، ۲۵۶، ۳۸۴ و ۵۱۲ بیتی هستند. این توابع شامل SHA-224، SHA-256، SHA-384، SHA-512، SHA-512/224 و SHA-512/256 میشوند.

انگیزه

انگیزه را باید اصلیترین دلیلی خواند که باعث میشود گرههای شبکه سلامت سیستم را حفظ کنند. اولین تراکنش در هر بلوک، اهمیت بسیار زیادی دارد، چراکه اولین تراکنش مربوط به تولید بیت کوین جدیدی است که بهعنوان پاداش در اختیار ماینر قرار میگیرد. همین پاداش باعث میشود تا ماینرها نیروی پردازشی خود را در جهت سلامت سیستم مورد استفاده قرار دهند. درواقع به همین دلیل است که گرههای شبکه که در حال تأیید بلوکهای جدید هستند، استخراجکننده نام گرفتهاند، چراکه این افراد در ایجاد بیت کوینهای جدید نقش اصلی را بر عهده دارند و همچون استخراجکنندگانی هستند که در معدن طلا رگههای جدیدی از طلا را یافته و به ذخایر اضافه میکنند. افزایش میزان بیت کوینهای در گردش به منابعی بستگی دارد که معدنکاوان اختصاص میدهند. در مورد رمزارز این منابع شامل انرژی الکتریکی، زمان و قدرت پردازشی است.

البته باید به این نکته اشاره کنیم که باتوجه به محدودیت ۲۱ میلیونی تعداد بیت کوینها، پس از تولید ۲۱ میلیون بیت کوین دیگر شاهد ارائهی پاداش در قالب بیت کوین جدید به ماینرها نخواهیم بود و سیستم درصدی از پول تراکنش انتقالی را به ماینر برای تأیید تراکنشها انتقال خواهد داد تا همچنان صحت عملکرد سیستم حفظ شود. البته این درصد که سیستم را تا حدودی شبیه به عوارض بانکی دریافت شده برای انتقال بانکی میکند، بسیار کمتر است و از اینرو بازهم برتری با بیت کوین خواهد بود.

پاداش در بیت کوین به نوعی در نظر گرفته شده که علاوه بر تشویق ماینرها برای تأیید تراکنشها، چرخهی سالمی را نیز ایجاد میکند. حتی اگر یک گره با نیروی پردازشی بسیار بالا بتواند بر نیروی پردازشی کل سیستم بیت کوین غلبه کند، پاداش به اندازهای خواهد بود که وی قدرت خود را در جهت کلاهبرداری و از میان بردن صحت عملکرد سیستم به کار نگیرد، چراکه بیت کوینهای دریافت شده از طریق معدنکاوی بسیار بیشتر خواهد بود.

تاریخچهی قیمت بیت کوین

سرمایهگذاران بیت کوین در سرتاسر دوران وجود بیت کوین، شاهد مسیر پر و فراز و نشیب و پر از نوسان بودهاند. جدا از نوسان روزانه دورقمی و سهرقمی بیت کوین که امری عادی است، مشکلات دیگری نیز برای اکوسیستم این رمزارز پیش آمده؛ از کلاهبرداریهای متعدد گرفته تا غیاب قانونگذاری که باعث نوسان بیشتر بیت کوین میشود. با وجود تمامی این موارد، دورههایی وجود داشته است که تغییرات قیمتی بیت کوین از نوسانهای عادی پیشی گرفته و حبابهای عظیمی ایجاد شده است.

قیمت بیت کوین در ۲۰۱۱ تا ۲۰۱۲

اولین مورد در ۲۰۱۱ اتفاق افتاد؛ وقتی قیمت بیت کوین از یک دلار در آوریل به ۳۲ دلار در ژوئن رسید؛ یعنی زمانی کمتر از سه ماه و رشدی ۳۲۰۰ ثبت کرد. این افزایش شدید، نزولی شدیدی بهدنبال داشت و قیمت بیت کوین در نوامبر همان سال به ۲ دلار سقوط کرد. در سال بعد قیمت بیت کوین با اندکی بهبود، از ۴٫۸ دلار در می ۲۰۱۲ تا ۱۳٫۲ دلار در آگوست آن سال افزایش پیدا کرد.

قیمت بیت کوین در ۲۰۱۳ تا ۲۰۱۵

۲۰۱۳ سالی بود که قیمت بیت کوین قاطعیت خود را ثابت کرد. این رمزارز سال را ۱۳٫۴ دلار آغاز کرد و در ادامه شاهد دو حباب قیمتی بود. اولی زمانی رخ داد که در اوایل آوریل ۲۰۱۳ قیمت بیت کوین به ۲۲۰ دلار رسید و سپس با همان شدت نزول کرد و در اواسط آوریل به ۷۰ دلار برگشت.

اما این امر پایان ماجرا نبود. اتفاقی دیگر در آخر سال رخ داد. در اوایل اکتبر ۲۰۱۳، بیت کوین در ۱۲۳٫۲۰ دلار معامله میشداما در دسامبر همان سال با جهشی عجیب به ۱۱۵۶٫۱۰ دلار رسید؛ ولی سه روز بعد به حدود ۷۶۰ دلار سقوط کرد. این تغییرات شدید حاکی از سالی پر از افت برای بیت کوین بود؛ زیرا در آغاز ۲۰۱۵ قیمت آن تا ۳۱۵ دلار سقوط کرد.

قیمت بیت کوین در ۲۰۱۷ و ۲۰۱۸

پنجمین حباب قیمتی بیت کوین در ۲۰۱۷ رخ داد که موجی را برای خرید بیت کوین ایجاد کرد. این رمزارز در اوایل سال در حدود ۱۰۰۰ دلار دستبهدست میشد؛ اما بعد از مدتی کوتاه یعنی دو ماه بعد قیمت آن از ۹۷۵٫۷ دلار در ۲۵ مارس با رشدی خارقالعاده به حدود ۲۰ هزار دلار در ۱۷ دسامبر ۲۰۱۷ رسید. صعود خارقالعادهی بیت کوین موجب معروف شدن این رمزارز شد. دولتها و اقتصاددانها برای رقابت با بیت کوین شروع به توسعهی ارزهای دیجیتال کردند. تحلیلگران در مورد ارزش بیت کوین به بحث پرداختند و خیل عظیمی از به اصلاح خبرهها و سرمایهگذاران پیشبینیهای قیمتی ارائه دادند.

از این واقعه در دنیای رمزارزها که از اواخر ۲۰۱۷ تا اوایل ۲۰۱۸ انجام شد به بول ران یا یورش گاوها معروف است، اما پس از آن بازار رمزارزها با ترکیدن حباب تاریخی خود با افتی بسیار شدید همراه شد. قیمت بیت کوین در ۷ دسامبر ۲۰۱۸ به قعر ۳۳۰۰ دلار سقوط کرد.

قیمت بیت کوین در ۲۰۱۹ تا ۲۰۲۱

تا دو سال بعد قیمت بیت کوین ثابت بود. در این اثنا، نشانههایی از حیات وجود داشت. برای مثال تجدید حیاتی در قیمت و حجم معامله در ژوئن ۲۰۱۹ به وجود آمد و قیمت بیت کوین از ۱۰ هزار دلار عبور کرد و بارقههایی از امید برای شروع رالی جدیدی دیده شد اما در دسامبر همان سال قیمت بیت کوین تا ۷۱۱۲ دلار کاهش پیدا کرد.

تا ۲۰۲۰ که اقتصاد دنیا به دلیل پاندمی ویروس کووید-۱۹ خاموش شد، قیمت بیت دوباره شاهد جنبوجوش بود. این رمزارز سال را با ۷۲۰۰ دلار آغاز کرد. پاندمی کرونا و سیاستهای دولتی باعث ترس سرمایهگذاران در مورد اقتصاد جهانی شد و قیمت بیت کوین را افزایش داد. این رمزارز در ۲۳ نوامبر ۲۰۲۰ در محدودهی ۱۸ دلار ترید میشد.

کرونا بازار سهام را در مارس ۲۰۲۰ در هم شکست اما چکهای محرک اقتصادی دولت آمریکا که تا ۱۲۰۰ دلار بودند، تأثیر مستقیمی روی بازار گذاشت. به محض صدور این چکها، تمام بازار سهام و همچنین رمزارزها شاهد بازگشت تا رکوردهای قیمتی جدیدی بود.

این چکها نگرانیها را در مورد تورم و تضعیف قدرت خرید دلار آمریکا تضعیف کرد. چاپ پول توسط دولت و بانکهای مرکزی باعث تقویت این روایت شد که بیت کوین که دارای سقف ۲۱ میلیون دلاری است، ذخیرهی ارزش محسوب میشود. ذخایر ارزش مانند طلا و فلزات گرانبها برخلاف پول فیات در درازمدت افتی در ارزش آنها ایجاد نمیشود. این رویکرد باعث جلب توجه نهتنها سرمایهگذاران خرده بلکه سازمانها به بیت کوین شد.

جلب نظر سازمانها به رمزارزها، هرچه بیشتر قیمت بیت کوین را بالاتر برد و آن را به ۲۴ هزار دلار در دسامبر ۲۰۲۰ رساند یعنی رشدی ۲۲۴ درصدی از آغاز ۲۰۲۰.

بیت کوین تنها در یک ماه رکورد قبلی خود را شکست و در ژانویه ۲۰۲۱ از مرز ۴۰ هزار دلار گذشت. یکی از دلایل افزایش قیمت بیت کوین توییتهای ایلان ماسک در مورد بیت کوین و خرید ۱٫۵ میلیارد دلاری بیت کوین توسط شرکت خودروسازی تسلا بود. قیمت بیت کوین در ۱۰ آوریل ۲۰۲۱ از مرز ۶۰ هزار دلار عبور کرد.

هاوینگ چیست و چه تأثیری در قیمت بیت کوین دارد

در ازای هر بلاکی که ماینر به بلاک چین اضافه میکند، مقداری مشخص بیت کوین تازه ساختهشده پاداش میگیرد؛ اما تعداد کل بیت کوینهای قابل ایجاد شدن محدود است. برای افزایش عمر بیت کوین و اطمینان از اینکه سرمایهای ضد تورمی باقی میماند، ساتوشی ناکاموتو در کد بیت کوین مشخص کرد که مقدار بیت کوین پاداش دادهشده به ماینرها بعد از هر ۲۱ هزار بلوک یا تقریبا چهار سال یکبار، نصف شود. به این دلیل هاوینگ (Halving) یا نصف شدن پاداش بیت کوین رخدادی مهم در طول عمر بیت کوین است و این بازهی زمانی طول عمر را به دورههای مشخصی تقسیم میکند.

برای استخراج ۵۰ درصد از کل بیت کوینها تنها چهار سال طول کشید ولی ۱۲۰ سال دیگر لازم است تا نصف دیگر آن استخراج شود و همانطور که گفته شد دلیل این امر هاوینگ است.

اما فرایند هاوینگ چگونه بر قیمت بیت کوین تأثیر میگذارد؟ همانگونه که چند برابر شدن موجودی پول فیات تأثیری شدید بر اقتصاد کشوری دارد و باعث تورم افسارگسیخته میشود، نصف شدن پاداش استخراج بیت کوین تغییر اقتصادی مهمی است که نتایج گستردهای به بار میآورد. افزایش عرضهی پول فیات باعث میشود که کمتر نایاب شود، بنابراین ارزش آن را کاهش میدهد؛ به همین دلیل است که در زمان تورم قیمتها بهسرعت بالا میرود. کاهش عرضهی بیت کوین، کمیابی آن را افزایش میدهد و باعث بالا رفتن قیمت آن میشود.

تاکنون شاهد سه رخداد هاوینگ بیت کوین بودهایم که آخرین آن در ۲۲ اردیبهشت ۱۳۹۹ (۱۱ می ۲۰۲۰) اتفاق افتاد. با نگاه به نمودار زیر میتوان تأثیر سه هاوینگ رخداده را در قیمت بیت کوین بهخوبی مشاهده کرد:

زمانیکه بیت کوین برای اولینبار در ۲۰۰۹ منتشر شد، ماینرها برای هر بلوکی به استخراج میکردند ۵۰ بیت کوین پاداش میگرفتند. بعد از هاوینگ اول، پاداش استخراج به ۲۵ بیت کوین، سپس به ۱۲٫۵ بیت کوین و در هاوینگ سوم به ۶٫۲۵ بیت کوین کاهش پیدا کرد.

پاداشهای بیت کوین، جریان ورودی بیت کوینهای در گردش را تعیین میکند. پس زمانیکه این پاداشها نصف میشود، ورود بیت کوینهای جدید کم میشود. اینجا است که عرضه و تقاضا خود را نشان میدهد. زمانیکه عرضه کاهش مییابد، تقاضا تغییر میکند (کاهش یا افزایش مییابد) و قیمت مطابق آن تغییر میکند. هاوینگ، نرخ تورم بیت کوین را نیز کاهش میدهد و کاهش تورم یعنی افزایش قدرت خرید.

در ۲۰۱۱، نرخ تورم بیت کوین ۵۰ درصد بود که بعد هاوینگ ۲۰۱۲ به ۱۲ درصد و در ۲۰۱۶ به ۴ تا ۵ درصد کاهش پیدا کرد. تورم فعلی بیت کوین ۱٫۷۶ درصد است. این بدین معنی است که ارزش بیت کوین با هر هاوینگ زیاد میشود.

از لحاظ تاریخی بعد از هر هاوینگ بول ران (بازار بهشدت صعودی) رخ میدهد. با کاهش عرضه، تقاضا شتاب گرفته و قیمتها بهشدت بالا میرود؛ اما روند صعودی بهسرعت روی نمیدهد. پس از ارزیابی سه هاوینگ قبلی و صعودهای پس از آن، میتوان نتیجه گرفت که افزایش شدید قیمت معمولا بعد سه تا شش ماه و نه فورا رخ میدهد.

- در دوره قبل از هاوینگ تا اولین هاوینگ قیمت بیت کوین با افزایشی ۳۷ برابری از ۳۱٫۵ به ۱۱۷۸ دلار رسید.

- در ۲۰۱۶ زمانیکه بیت کوین دومین هاوینگ خود را تجربه میکرد، قیمت این رمزارز ۶۵۰ دلار بود. در ماههای پس از آن با ثبت رکورد قیمتی در دسامبر ۲۰۱۷ به ۲۰ هزار دلار رسید. بین هاوینگ دوم تا سوم قیمت بیت کوین با افزایش ۱۶ برابری از ۱۱۷۸ به ۱۹۸۰۰ دلار رسید.

- طی هاوینگ ۲۰۲۰، قیمت بیت کوین تقریبا ۸٬۵۰۰ دلار بود و تا شش ماه پس از آن شاهد تغییری عمده نبود، اما پس از آن بول ران شروع شد، پس از حدود شش ماه قیمت آن به ۱۸ هزار دلار و حدود یک سال بعد از آن به نزدیکی ۶۰ هزار دلار رسید.

هاوینگ تنها یکی از عواملی است که بر قیمت بیت کوین تأثیر میگذارد، اما هر زمان که هاوینگ رخ بدهد، تغییرات قیمتی قطعی را همراه خواهد داشت. سایر عوامل مؤثر بر قیمت بیت کوین پذیرش آن توسط سازمانها و افراد، توسعه و نوآوری شبکه و سیاستهای دولتها در قبال رمزارزها است.

هاوینگ بعدی بیت کوین

چهارمین هاوینگ بیت کوین در اوایل سال ۲۰۲۴ رخ خواهد داد. در حال حاضر بیش از ۱۸.۵ میلیون بیت کوین استخراج شده است و تقریبا ۲.۵ میلیون بیت کوین دیگر تا سال ۲۱۴۰ استخراج خواهد شد. در زمان نوشتن این مقاله، ارزش بازار بیت کوینهای استخراجشده بیش از ۱ تریلیون دلار است که افزایش ارزش هر بیت کوین این رقم را تغییر میدهد.

حال اگر فرضهای گفتهشده در مورد افزایش قیمت بیت کوین در اثر هاوینگ را در نظر بگیریم، باید انتظار داشته باشیم تا هاوینگ چهارم قیمت بیت کوین هفت برابر شده و قیمت آن به حدود ۱۳۸۶۰۰ دلار برسد. این تنها فرضیه است و نباید در سرمایهگذاری از آن استفاده شود.

کاربرد مدل انباشت به جریان (S2F) در پیشبینی قیمت بیت کوین

علاوه بر درنظرگرفتن عرضه و تقاضا، مدلهای اقتصادی محبوب دیگری برای پیشبینی قیمت بیت کوین وجود دارد. مدل انباشت به جریان (Stock-to-Flow) اخیرا به محبوبیت زیادی پیدا کرده است. این مدل نسبت موجودی موجود (انباشت) را به نسبت تعداد بیت کوینهای تازه استخراجشده (جریان) را پیگیری میکند. این مدل روش دیگری برای اندازهگیری کمیابی است.

طبق این مدل تا قبل از ۲۰۲۵، بیت کوین از لحاظ کمیابی از طلا پیشی خواهد گرفت، در نتیجه جایگزین بهتری بهعنوان «ذخیرهی ارزش» برای طلا خواهد بود. افزایش نسبت رابطهی مستقیمی با کاهش «جریان» از طریق سازوکار هاوینگ دارد.

ساتوشی، کوچکترین واحد شمارش بیت کوین

برخلاف ارزهای بینالمللی مانند دلار آمریکا و پوند انگلیس که دارای نسخهی فیزیکی هستند، بیت کوین صرفا در دنیای دیجیتال وجود دارد. با وجود این تفاوت، رمزارزها میتوانند به واحدهای کوچکتری تقسیم شوند، همانگونه که پوند به پِنس و دلار به سنت تقسیم میشود، بیت کوین نیز به واحدهای کوچکی به نام ساتوشی تقسیم میشود.

- ساتوشی کوچکترین واحد بیت کوین و معادل یکصد میلیونم بیت کوین است (۱ بیت کوین = ۱۰۰٬۰۰۰٬۰۰۰ ساتوشی).

- بیت کوین را میتوان برای انجام آسانتر تراکنشها به واحدهای کوچکتری تقسیم کرد.

- نام ساتوشی از سازندهی بیت کوین یعنی ساتوشی ناکاموتو برگرفته شده است.

باید توجه داشت در آینده در صورت اجماع بین کاربران، بیت کوین را حتی میتوان به واحدهای کوچکتر از ساتوشی نیز تقسیم کرد.

کارمزد تراکنشها در شبکهی بیت کوین

میانگین کارمزد تراکنشهای بیت کوین برابر متوسط دلاری کارمزدی است که ماینر پس از تأیید تراکنش دریافت میکند. این میانگین میتواند در دورههایی که شبکه دچار ازدحام است، افزایش شدیدی داشته باشد. برای مثال طی رشد بازار رمزارزها در ۲۰۱۷، میانگین کارمزدهای بیت کوین به حدود ۶۰ دلار رسیده بود.

از این لینک میتوان میزان کارمزد تأیید تراکنشهای شبکه بیت کوین را مشاهده کنید.

مرورگر بلاک چین بیت کوین

کاربرد اساسی مرورگر بلاک چین این است که به کاربران این امکان را میدهد تا در مورد بلوکهای استخراجشده و تراکنشهایی که اخیرا روی بلاک چین انجام شده است، به جستوجو بپردازند. مهمترین ویژگی مرورگر بلاک چین برای کاربران پیگیری تراکنشها است. از این لینک میتوان به مرورگر بلاک چین بیت کوین دسترسی پیدا کرد و با ورود آدرس والت خود وضعیت تراکنشهای انجامشده را مشاهده کرد.

زبان برنامهنویسی که بیت کوین با آن نوشته شده است

itcoin-QT یا همان هستهی شبکهی بیت کوین که مرجع پیادهسازی است، با زبان ++C نوشته شده است. کلاینتهای دیگری نیز وجود دارد که با زبان پایتون یا جاوا نوشته شدهاند.

نهنگ بیت کوین چیست

منظور از نهنگ بیت کوین، اشخاص یا سازمانهایی هستند که بیت کوین زیادی دارند و این مقدار تا حدی است که جابهجایی بیت کوین توسط این نهنگها کل بازار بیت کوین را دستخوش تغییر میسازد. این نهنگها معمولا بیش از ۵ هزار بیت کوین دارند. زومیت در این مقاله بیشتر به این مبحث پرداخته است.

قیمت بیت کوین (BTC) چقدر است و آن را از کجا به دست بیاوریم

راههای متعددی برای مشاهدهی قیمت لحظهای بیت کوین (BTC) وجود دارد که در ادامه به چند مورد از آنها اشاره میکنیم:

- میتوانید از این لینک به قیمت لحظهای بیت کوین در زومیت دسترسی داشته باشید.

- عبارت «bitcoin price» را در گوگل سرچ کنید.

- از وبسایت کوینمارکتکپ یا کوینگکو قیمت بیت کوین و سایر رمزارزها را به همراه چارت مشاهده کنید.

بهترین والتهای بیت کوین

قبل از انتخاب کیف پول دیجیتال بیت کوین باید تعیین کنید که کدامیک از انواع از والتهای سختافزاری، نرمافزاری مورد نظرتان است، در تصویر زیر به هر کدامیک از این نوع والتها به همراه ویژگیهای آنها اشاره شده است:

- مهمترین والتهای سختافزاری بیت کوین: لجر (Legder) و ترزور (Trezor).

- والتهای نرمافزاری: مایسلیوم (Mycelium)، الکتروم(Electrum)، سامورایی (Samurai)، بلو والت (Blue Wallet) و کوینومی (Coinomi).

در کنار این نوع والتهای اشارهشده، کیف پول کاغذی نیز وجود دارد. کیف پول کاغذی چیزی بیشتر از کلیدهای خصوصیتان نیست که روی تکهای کاغذ چاپ شده است. این نوع والتها اغلب دارای کد QR نیز هستند که انجام تراکنشها را آسانتر میکنند؛ اما مهمترین ویژگی والت کاغذی این است که به اینترنت وصل نیست و راهی برای هک شدن کیف پولتان وجود ندارد.

روشهای به دست آوردن و خرید بیت کوین

- خرید و فروش محصولات و خدمات

- استخراج

- خرید یا ترید در صرافیهای ارز دیجیتال متمرکز (ایرانی یا خارجی) یا غیر متمرکز (DEX)

نقاب ساتوشی ناکاموتو بر چهره چه کسی است؟

تاکنون به بررسی چرایی ایجاد رمزارز در کنار بررسی ساختار فنی آن پرداختیم. همانطور که اشاره کردیم، بیت کوین پس از انتشار مقالهای در سال ۲۰۰۸ متولد شد. فناوری بلاک چین مورد استفاده در بیت کوین به اندازهای خلاقانه و کاربردی است که بسیاری را متقاعد کرده که بیت کوین ماحصل تلاش یک نفر نیست و یک گروه یا سازمان در پس پرده به توسعهی این فناوری پرداخته و آن را با اسم مستعار ساتوشی ناکاموتو معرفی کردهاند.

در طول چند سال اخیر پس از رونمایی از بیت کوین، تلاشهای متعددی برای پیدا کردن هویت اصلی ساتوشی ناکاموتو انجام شده؛ اما تا به امروز هیچ یک از این تلاشها به نتیجه نرسیده است. البته سال گذشتهی میلادی شخصی در استرالیا مدعی شد که ساتوشی ناکاموتو است و بیت کوین را وی توسعه داده است. در ادامه بهصورت اجمالی تمام تلاشهای صورت گرفته در مسیر یافتن هویت واقعی ساتوشی ناکاموتو را از نظر میگذرانیم.

ساتوشی ناکاموتو کیست؟

تنها چیزی که از خالق بیت کوین در دست داریم، نام ساتوشی ناکاموتو است. مشخص نیست که آیا ساتوشی ناکاموتو یک شخص، گروهی از افراد یا سازمانی است که بیت کوین را ایجاد کردهاند. همانطور که اشاره کردیم نام ناکاموتو در پس مقالهی مربوط به بیت کوین قرار گرفته و وی هستهی نرمافزار بیت کوین با نام Bitcoin Core را توسعه داده است.

ناکاموتو از سال ۲۰۱۰ ارتباط خود را با همه قطع کرده است

ناکاموتو تا اواسط سال ۲۰۱۰ همچنان با سایر اعضای تیم توسعهدهندهی بیت کوین ارتباط داشت. پس از آن، ناکاموتو کنترل کد منبع بیت کوین را در اختیار گوین اندرسن قرار داد. همچنین کنترل شماری از دامینهای مربوط به بیت کوین به سایر اعضای تراز اول تیم توسعهدهنده واگذار شد و ساتوشی دیگر ارتباط خود را با دنیای خارج قطع کرد. بهگفتهی گوین اندرسن، ساتوشی پس از آن ارتباطش را با وی قطع کرد که فهمید وی گفتگویی با سازمان سیا داشته است. البته این موضوع فقط در مورد اندرسن صادق نیست و از آن پس ناکاموتو ارتباط خود را با تیم رهبری بیت کوین قطع کرد. گوین اندرسن اعلام کرده که برای ادای توضیحاتی در خصوص بیت کوین به سازمان سیا و گفتوگو با مسئولان این نهاد امنیتی دعوت شده بود و ساتوشی با اطلاع از این موضوع، دیگر به سراغ بیت کوین نیامده است.

هیچ یک از اعضای تیم بیت کوین که با وی ارتباط داشتهاند، اطلاعاتی در مورد زندگی شخصی ساتوشی ندارند؛ چراکه وی هیچگاه اطلاعاتی در این رابطه در اختیار سایرین قرار نداده است. آخرین حضور ساتوشی در بهار ۲۰۱۱ بود و وی با اعلام اینکه به سراغ پروژههای دیگری رفته است، ارتباطش را با دیگران بهصورت کامل قطع کرد.

شاید نام ساتوشی ناکاموتو بسیاری را به این نتیجه برساند که این فرد یک شهروند ژاپنی است؛ اما نمیتوان به قطعیت در مورد این موضوع سخن گفت. حتی شماری از متخصصان، تسلط بالای ناکاموتو به زبان انگلیسی را دلیلی عنوان میکنند برای اینکه وی ژاپنی نیست و این نام که توسط وی برگزیده شده، تنها یک لقب است و نمیتوان در مورد اینکه ناکاموتو تمثیلی از یک گروه یا فرد خاص است، به قطعیت سخن گفت.

تحقیقات در مورد ساتوشی ناکاموتو چه میگویند؟

ناشناخته بودن ماهیت وجود ساتوشی ناکاموتو، حس کنجکاوی بسیاری را که با مفهوم بیت کوین آشنا هستند، برانگیخته است. تاکنون گمانههای مختلفی در خصوص شخصیت وی مطرح شده که حتی در یک مورد خود ناکوموتو سکوت خود را شکست و اعلام کرد شخصیتی که همگان بهدنبال وی هستند، ناکوموتو نیست. تقریبا اغلب کارشناسان معتقدند که ساتوشی ناکاموتو یک نام ساختگی است. همچنین در مورد فرد یا گروه بودن ناکوموتو ابهاماتی مطرح است. برخی حتی به این موضوع اشاره کردهاند که حجم گسترده و پیچیدگی بیت کوین، احتمال این را که ناکوموتو یک شخص باشد، کمرنگ کرده است. بااینحال خبرنگاران کنجکاو در پی آن هستند تا ناکوموتو را پیدا کنند و در مواردی نیز نام و تصویر برخی اشخاص را مطرح کردهاند که تاکنون هیچ یک به اثبات نرسیده است.

برخی خالق بیت کوین را نه یک نفر بلکه یک گروه از متخصصان میپندارند

برای مثال میتوان به جاشوا دیویس، خبرنگار نیویورکر اشاره کرد. وی پس از تحقیقات فراوان با انتشار گزارشی اعلام کرد که ساتوشی ناکاموتو کسی جز مایکل کلیر، فارغالتحصیل رشتهی رمزنگاری از دانشگاه ترینیتی دوبلین نیست. دیویس با بررسی بیش از ۸۰ هزار کلمهای که برگرفته از نوشتههای آنلاین ناکاموتو است، فاکتورهایی نظیر مشخصات زبان مورد استفاده توسط وی را استخراج کرده است. وی همچنین گمانههای دیگری در این رابطه مطرح کرده که برای مثال میتوان به جامعهشناس اقتصادی و توسعهدهندهی اسبق بازی فنلاندی، ویلی لادونویتا اشاره کرد. البته هر دوی این شخصیتها ارتباط خودشان با ساتوشی ناکاموتو را انکار کردهاند.

ادعاهای دیگری نیز در رابطه با پیدا کردن ناکوموتوی واقعی ارائه شده است. برای مثال میتوان به گزارش منتشرشده توسط آدام پننبرگ اشاره کرد. وی مدعی شده که ناکوموتو یک شخص نیست، بلکه نیل کینگ، ولادیمیر اکسمان و چارلز برای شخصیت مجازی ساتوشی ناکاموتو را شکل دادهاند. پننبرگ با جستجوی عبارات به کار برده شده در مقالهی ناکوموتو، در پی این بوده است تا سایر مواردی که چنین عباراتی در آنها به کار رفته، پیدا کند. گزارش منتشرشده توسط پننبرگ نشان از این دارد که این سه تن در مقالهای با عنوان «Computationally Impractical to Reveerse» تعدادی از عبارات مشابه آنچه ناکوموتو در مقالهاش استفاده کرده است به کار بردهاند. وبسایت Bitcoin.org که توسط ساتوشی ناکاموتو به ثبت رسیده، دقیقا سه روز پس از قبول شدن این مقاله کار خود را آغاز کرده است. البته پس از مطرح شدن این موضوع، هر سه تن این موضوع را تکذیب کردند.

دامین Bitcoin.org در ۱۸ آگوست ۲۰۰۸ به ثبت رسیده است. برای ثبت این وبسایت از یک سرویس ثبت دامنهی ژاپنی استفاده شده است. همچنین هاست این وبسایت از یک ISP ژاپنی گرفته شده است. البته اطلاعات ثبت نام دامین مورد نظر در تاریخ ۱۸ می ۲۰۱۱ به فنلاند انتقال پیدا کرد که به نوعی نظریهی مربوط به سه متخصص فنلاندی را نقض میکند. از جملهی سایر نامهایی که به ساتوشی ناکاموتو نسبت داده شدهاند، باید به مارتی مالمی، دونال اُ. ماهونی و مایکل پیرس اشاره کرد. جد مککالب، شخصیت شناختهشدهی دنیای بیت کوین نیز از این موضوع بینصیب نمانده است. وی بنیانگذار Mt. Gox ،Ripple و Stellar است که فعالیتهای خود را در کشور ژاپن انجام میدهند. وی در برههای از زمان با مشکلات عدیدهای در زمان ادارهی Mt. Gox روبهرو شد.

ارتباط بین ناکاموتو و Silk Road از سوی برخی مطرح شده است

شماری از کارشناسان در تحقیقات خود به این نتیجه رسیدهاند که وبسایت غیرقانونی Silk Road (جاده ابریشم) که در سال ۲۰۱۳ مسدود شد و ساتوشی ناکوموتو ارتباط وجود دارد. وبسایت Silk Road یا جادهی ابریشم، سرویسی بود که برای مبادلات مالیاش که اغلب در حوزهی کارهای غیرقانونی نظیر فروش مواد مخدر، کارتهای اعتباری سرقت شده یا اوراق شناسایی بود، فعالیت میکرد.

در فوریهی ۲۰۱۴، لی مکگراث، خبرنگار نیوزویک، مدعی شد که ناکوموتو را پیدا کرده است. وی مردی سالخورده با نام دوریان ساتوشی ناکوموتو را معرفی کرد. اما همچون موارد قبل، این پیرمرد ژاپنیالاصل نیز ادعای مطرحشده را رد کرد. هال فینی، مایکل وبر، وی دا و نیک زابو از جملهی سایر افرادی هستند که گمانههایی در خصوص اینکه یکی از این افراد همان ساتوشی ناکوموتو است، مطرح شده است. نکتهی جالب توجهی که در این بین باید به آن اشاره کرد، مربوط به مایکل وبر است. تقریبا تمامی افرادی که در مظان اتهام قرار داشتند، این موضوع را تکذیب کردهاند که هیچ ساتوشی ناکوموتو هستند؛ حال آنکه مایکل وبر تاکنون واکنشی به مقاله منتشرشده در بیزینس اینسایدر نشان نداده است.

بسیاری از افراد فرضیهی دیگری در مورد شخصیت ساتوشی ناکاموتو مطرح کردهاند. به اعتقاد این افراد، ساتوشی ناکاموتو یک فرد نیست، بلکه یک سازمان جاسوسی و مخفی بیت کوین را در قالب نام وی توسعه داده و معرفی کرده است، اما اواسط سال ۲۰۱۶ یک متخصص رمزنگاری استرالیایی با نام کرگ رایت مدعی شد که ساتوشی ناکوموتو است.

پس از آنکه رایت خود را ناکاموتو معرفی کرد، بسیاری از رسانهها ادعای وی را دروغی بیش نخواندند. گوین اندرسن، یکی از اولین افراد و متخصصان در دایرهی مدیران و متخصصان ردهبالای بیت کوین جزو معدود افرادی است که با ساتوشی ناکاموتو ارتباط داشته است. اندرسن پس از دیداری خصوصی با رایت متقاعد شده که وی ساتوشی ناکاموتو است، اما دلایلی که رایت برای اثبات ادعای خود در اختیار افکار عمومی قرار داده، نتوانسته اصحاب رسانه و سایر افراد را متقاعد کند.

دکتر کرگ رایت، شخصی که مدعی شده ساتوشی ناکاموتو است و بیت کوین را وی ایجاد کرده است

در زمان مطرح شدن ادعای رایت، شماری از متخصصان رمزنگاری اعلام کردند که رایت به دو روش میتواند ادعای خود را ثابت کند. یکی از این روشها این است که وی بیت کوینهای متعلق به ساتوشی ناکاموتو را که تا امروز خرج نشدهاند، به حساب دیگری انتقال دهد یا با استفاده از روش دوم که استفاده از کلید خصوصی است، اقدام به ارسال یک پیام کند و به این طریق گیرنده با استفاده از کلید عمومی متعلق به ناکاموتو، صحت حرفهای رایت را با رمزگشایی از طریق کلید عمومی بسنجد.

اطلاعات ارائهشده توسط اندرسن نشان از این دارد که رایت در هتلی در لندن که محل ملاقات خصوصی بوده، با استفاده از روش دوم و بهکارگیری کلید خصوصی مربوط به اولین بلوک ثبت شده در سیستم بیت کوین که شامل ۵ سکه بود، استفاده کرده است. این بلوک توسط خود ساتوشی ناکاموتو ثبت شده است و از اینرو شخص دیگری نمیتواند به آن دسترسی داشته باشد. البته با وجود اینکه دلیل ارائهشده توسط رایت در لندن بسیار متقاعدکننده است؛ اما دلایلی که وی دربارهی ارتباطات دانشگاهی و شغلی خود ارائه کرده در کنار دلایلی که وی بهصورت عمومی برای اثبات هویت خود به کار برده، متقاعدکننده نیستند.

گوین اندرسن، از جملهی متخصصانی بوده که پس از ناکاموتو تأثیر زیادی روی توسعهی بیت کوین داشته است

یکی از موارد تعجب برانگیز در مورد رایت این است که بهگفتهی اندرسن، وی مدارک متقاعدکنندهای که در هتل به اندرسن نشان داده، در اختیار عموم قرار نداده است. با وجود گذشت بیش از یک سال از این ماجرا، هنوز مشخص نیست که آیا رایت واقعا ناکاموتو است یا خیر؟

ساتوشی ناکاموتو چقدر بیت کوین دارد؟

گفته میشود بین ژانویه تا جولای ۲۰۰۹، ساتوشی بیش از یک میلیون بیت کوین استخراج کرده است و به احتمال زیاد او را به برجستهترین استخراجکنندهی تاریخ تبدیل میکند.

تحقیقات اخیر نشان میدهد که ساتوشی میتوانست بیت کوین بیشتری استخراج کند اما عمداً از این کار خودداری کرده است و با مهار هش ریت خود به سایر استخراجکنندگان سهمی عادلانه از بلوکها را داده است.

ساتوشی ناکاموتو از تاریخ ۲۳ آوریل ۲۰۱۱ ناپدید شده است و خبری از وی در دست نیست. وی با ارسال ایمیلی اعلام کرده که در حال کار روی پروژههای دیگری است و همه چیز را به دست گوین سپرده است.

نظرات