پنج اصل اساسی امور مالی که باید بدانید

یادگیری اصول مالی برای مدیریت امور مالی شخصی و تجاری، تصمیمگیری آگاهانه در سرمایهگذاریها و درک اقتصاد ضروری است. در این مقاله قصد داریم شما را با پنج اصل اساسی در امور مالی آشنا کنیم.

ارزش زمانی پول

این اصل نشان میدهد بهدلیل ظرفیت کسب سود یا بازگشت سرمایه، ارزش دلاری که امروز دریافت میکنید، بیشتر از ارزش دلاری است که در آینده دریافت خواهید کرد. ارزش زمانی پول، پایه و اساس بسیاری از تصمیمات مالی ازجمله استراتژیهای سرمایهگذاری و برنامههای بازپرداخت وام است.

بهعنوان مثال اگر فرد سرمایهگذار سال ۲۰۱۷ یک واحد بیت کوین با پرداخت ۱۰ هزار دلار خریداری و آن را تا سال ۲۰۲۱ حفظ کند، ارزش دارایی وی به ۵۰ هزار دلار رسیده است که نشان از بازدهی ۴۰۰ درصدی نسبتبه سرمایهی اولیه دارد. این مورد، ارزش زمانی پول را نشان میدهد زیرا سرمایهگذار موفق شده است با حفظ دارایی خود در طول زمان، بازده قابل توجهی بهدست آورد.

مثال دیگر برای ارزش زمانی پول در بازار رمزارزها، مفهوم سهامداری است. برخی از رمزارزها مثل کاردانو و اتریوم به کاربران اجازه میدهند با استیک کردن داراییهای خود، سود بهدست آورند. در این روش، براساس میزان رمز ارز استیکشده، پاداش دریافت خواهید کرد. این راهکار نیز نشاندهندهی ارزش زمانی پول است زیرا سهامداران میتوانند با نگهداری و استفاده از رمزارزهای خود در طول زمان، سوددهی داشته باشند.

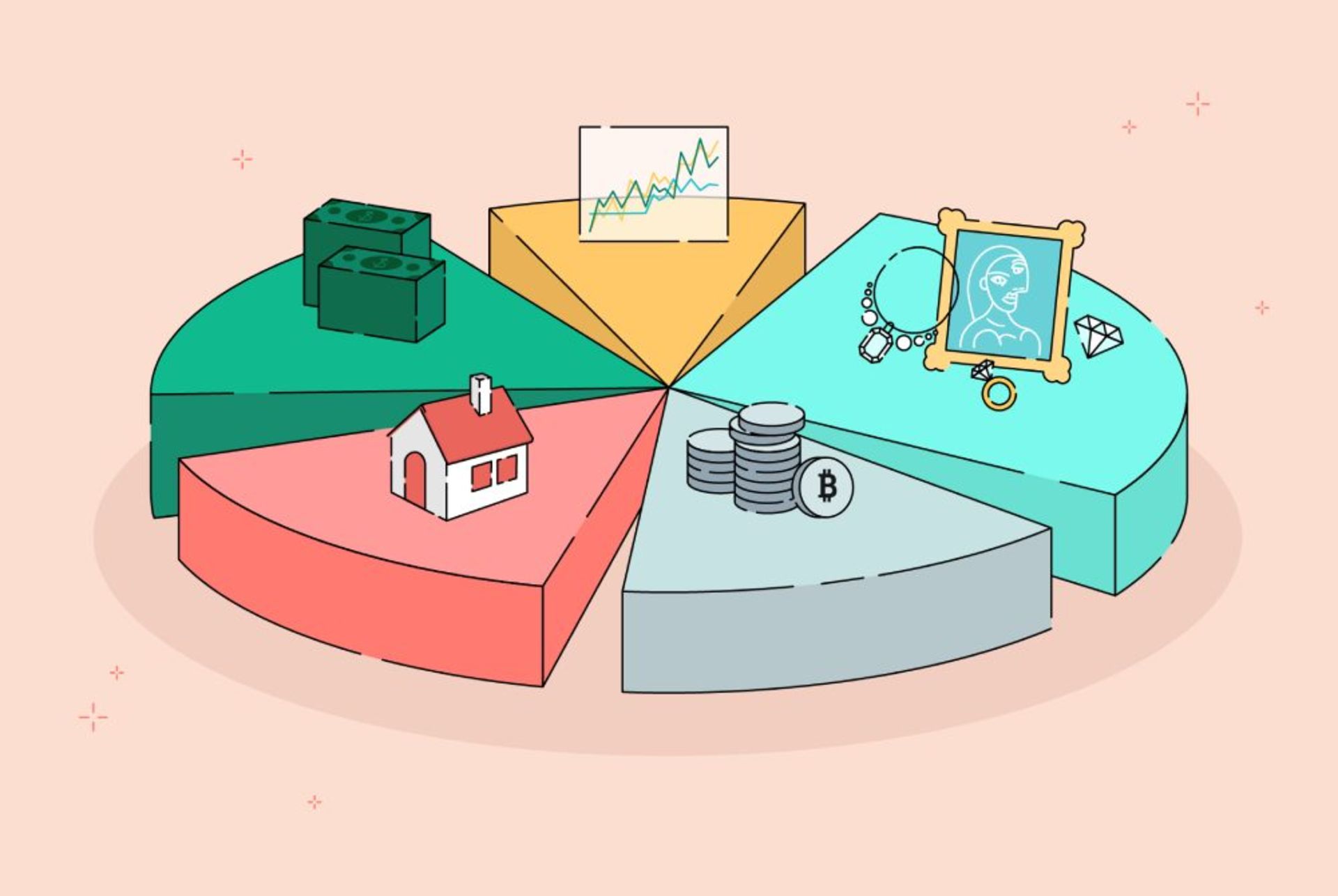

تنوع در سبد سرمایهگذاری

اصل تنوع یعنی چند دارایی در سبد سرمایهگذاری خود داشته باشید تا بدینترتیب ریسک ضرردهی را کاهش دهید. تنوعبخشی راهکاری برای محافظت از سبد سرمایهگذاری دربرابر تأثیر منفی بازارهای مالی است.

اگر چند داریی در سبد سرمایهگذاری خود داشته باشید، ریسک ضرر کاهش و احتمال سوددهی آنها افزایش خواهد یافت. بهعنوان مثال امکان دارد ارزش یکی از داراییهای شما کاهش یابد و ازطرف دیگر ارزش درارایی دوم ثابت بماند یا حتی افزایش پیدا کند. بدینترتیب ضرر سرمایهگذار کاهش خواهد یافت یا حتی جبران خواهد شد.

حد سود در مقابل زیان

این اصل یعنی هرچه پاداش بالقوهی سرمایهگذاری بیشتر باشد، ریسک آن نیز بیشتر خواهد بود. سرمایهگذاران باید قبلاز تصمیمگیری برای انجام معاملات خود، نسبت حد ضرر به حد سود خود را ارزیابی کنند.

همانطور که اشاره کردیم، نسبت سود بالقوهی سرمایهگذاری در اکثر مواقع با سطح ریسک آن ارتباط دارد. از آنجا که اکثر دولتها یا مقامات ارشد کشورها از رمزارزها پشتیبانی نمیکنند و این نوع دارایی دیجیتال، نوسانات بیشتری نسبتبه بازار سهام دارد، ریسک سرمایهگذاری آن نیز بیشتر است. امکان دارد برخی از معاملهگران ریسک بیشتر را در ازای کسب سود بالاتر بپذیرند اما میزان ریسکپذیری و هدف سرمایهگذار در این مورد تأثیرگذار است.

تخصیص داراییها

این اصل شامل تقسیم سبد سرمایهگذاری بین انواعی از داراییهای مختلف مثل سهام، اوراق قرضه، املاک و غیره است تا بدینترتیب مدیریت ریسک بهبود یابد. تخصیص داراییها برای ایجاد سبد سرمایهگذاری مناسب با اهداف سرمایهگذار و میزان ریسک او، اهمیت بسیار زیادی دارد.

امکان دارد یک سرمایهگذار براساس اهداف و سطح ریسک، درصد معینی از سبد سرمایهگذاری خود را به سهام و درصد دیگری را به رمزارزها اختصاص دهد. بهعنوان مثال افرادی که بهدنبال ریسک کمتر هستند، درصد بیشتری از سبد سرمایهگذاری خود را به سهام اختصاص میدهند درحالیکه سرمایهگذاران پرریسک، احتمالاً درصد بیشتری را به رمزارزها اختصاص خواهند داد.

سود مرکب

این اصل بهمعنی سرمایهگذاری مجدد درآمدهای حاصل از سرمایهگذاریهای قبلی است که با هدف کسب سود بیشتر انجام میشود. با دنبال کردن این روند در طول زمان، حجم سرمایهی افراد بهصورت تصاعدی رشد خواهد کرد. سود مرکب ابزار بسیار قدرتمندی برای ایجاد درآمدهای چشمگیر است اما به صبر زیاد و ثبات کاری نیاز دارد.

سود مرکب هم در بازار سهام و هم در بازار رمزارزها اعمال میشود. بهعنوان مثال شخصی که سهامی را با سود بهدست آمده از سرمایهگذاری قبلی خود خریداری میکند، در بلندمدت به سوددهی بیشتری دست خواهد یافت. بدینترتیب با سرمایهگذاری مجدد سودهای خود میتوانید درآمد بیشتری ایجاد کنید.

منبع: کوینتلگراف

نظرات